实务中税法的收入确认时间往往和发票开具时间不一致,最常见的就是税法需要确认收入,但财务上不确认收入,也不需要开具发票,此时,就会出现实务中企业先申报“未开具发票收入”后补开发票的情形。在纳税申报时如何填列纳税申报表,经常令财务人员和基层税务干部感到困惑,笔者通过整理比对,就借下面一个案例来和大家做一探讨。

【案例】甲企业是开展彩钢房定制业务的一般纳税人企业,2019年4月采用预收款方式销售彩钢一批,不含税金额100万元,客户要求4月30日送货上门,暂不开具发票,5月份开具发票,客户自行安装。

【税收分析】从增值税纳税义务发生时间看:以预收款方式销售商品,发出商品时确认收入,无论是否开具发票,4月30日发出货物,纳税义务已发生,就需要申报纳税。该纳税人应在4月计提销项税额,客户要求5月份开具发票,客户只能在5月所属期申报抵扣进项税额。

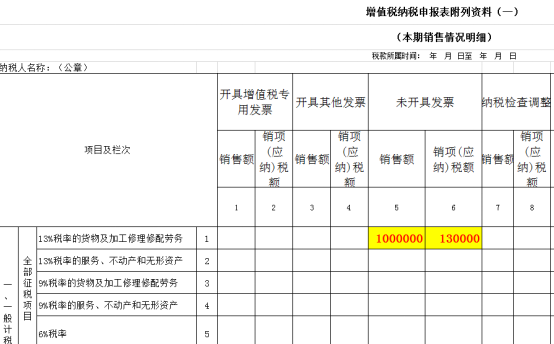

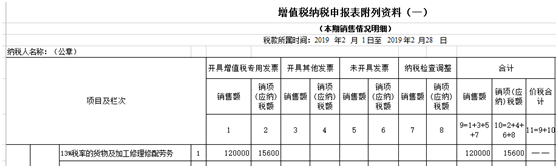

【申报分析】从申报表填列的角度看,当月纳税义务发生当月申报纳税,因当月未开具发票,那么申报4月所属期时就应该在“增值税纳税申报表附列资料(一)(本期销售情况明细)表在第5列第1行“未开具发票”销售额里填列100万元,第6列第1行填销项税额13万元。

5月份,客户要求补开发票,企业对4月份的未开票收入100万元补开了增值税专用发票或增值税普通发票,发票开具金额又需要在6月征期申报纳税,那么如何填报呢?

【报表填写】6月征期申报时,5月份开具的增值税专用发票金额在第1列第1行填写,会造成与上月已申报未开票收入重复申报,必须通过表间逻辑关系把此次申报数据冲销。这里有两种办法:

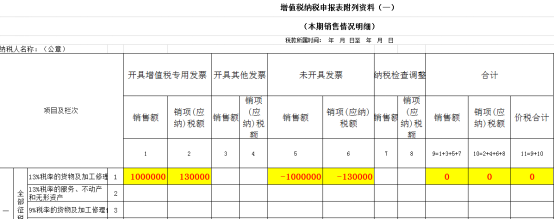

方法1:在《增值税纳税申报表附列资料(一)》“开具增值税专用发票”或“开具其他发票”栏次填列正数,同时在“未开具发票”栏填列相应的负数。如下表:

申报的开票信息与税控系统的一致,能顺利通过校验。补开发票后,在《增值税纳税申报表附列资料(一)》“开具增值的税专用发票”或“开具其他发票”栏次据实填列正数,此时,申报信息与企业税控系统开具的增值税发票信息完全一致,能顺利通过校验,同时可以避免重复纳税。

【存在的问题】依据报表比对规则及逻辑关系《增值税纳税申报表附列资料(一)》的第9栏“销售额”=“开具增值税专用发票”销售额+“开具其他发票”销售额+“未开具发票”销售额+“纳税检查调整”销售额。一些不法分子,在前期未申报“未开具发票”收入的情况下,通过在“未开具发票”销售额栏填列负数,冲减销售额,从而达到少缴或不缴税款的目的,给后续监管带来困难。

方法2:次月补充开具发票金额在《增值税纳税申报表附列资料(一)》“开具增值税专用发票”或“开具其他发票”栏次均不必填列。

【存在的问题】申报提示票表比对不通过,不能通过网报,需通过人工干预,手工清卡,这会极大增加大厅工作量,也会增加纳税人的办税成本,税务管理机关会失去对纳税人这部分收入的监控。

【解决方法】从以上两种填报方法可以看出,第一种方法有一定的优势,既能反映业务发生的来龙去脉,又能通过系统校验。至于不法分子的不法手段,可以通过加强后续管理及调整申报比对规则等方式达到防范虚开及虚假申报的目的。比如:在申报比对规则中增加“未开具发票”栏填写的负数小于或等于前期已申报的“未开具发票”的合计数来对此类问题进行预警,税务机关可以对“未开具发票”负数填列有异常的企业,由税源管理部门或风控部门开展后续管理。

实务操作中企业会发生在申报了“未开具发票”收入后补开发票的情形,在纳税申报时如何在纳税申报表中填列,经常令财务人员和基层税务干部感到困惑。

申报了“未开具发票”收入后补开发票的情形也属于按照原适用税率补开发票的情形。上图中国家税务总局的答复,只是再次明确了补开发票应按原适用税率,并未回应如何进行纳税申报的问题。放眼全国,各地的操作方式并不统一,笔者希望通过本文的分析,减少分歧,引起相关部门的重视,以期形成全国统一的操作方式,从根本上解决财务人员和基层税务干部的困惑。

我们先来看这位财务人员的问题:有笔业务上月申报了未开具发票收入。本月客户要求补开发票,按规定我方本月必须按已开具发票收入进行申报。那么,纳税人就多交一笔税款,纳税人可否在未开具发票收入栏进行负数的增值税纳税申报呢?

首先要说明的是,企业取得应税收入,开或者不开发票都应当纳税。也就是说,增值税额与应税收入额有关,申报了未开票收入后又补开发票,必须按已开具发票的金额进行纳税申报,多交一笔税款,明显不合理也不合法。

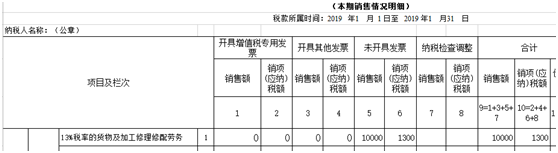

为了表述清晰,我们举例假设某一般纳税人企业2019年1月发生一笔业务收到1万元(假定该纳税人适用税率均为13%),客户表示不要发票,企业未开具发票。2月份发生销售收入12万元,均开具专用票。2月份申报时,对1万元的未开票收入,进行了纳税申报,也就是在《增值税纳税申报表附列资料(一)》第5栏“未开具发票”销售额里填列了1万元。2月份申报时《增值税申报表附列资料(一)》相关栏次填写如下图:

2月份征期过后,客户要求补开发票,企业对1月份的未开票收入1万元补开了普通发票。3月份申报时应当如何处理?

方案一:补开的发票,次月申报时,据实在《增值税纳税申报表附列资料(一)》“开具增值税专用发票”或“开具其他发票”栏次填列正数,同时在“未开具发票”栏填列相应的负数。

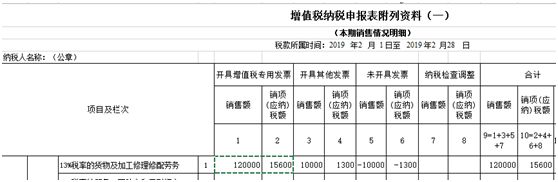

3月对所属期为2月的税款进行申报时,开具“增值税专用发票”销售额填列12万元,“开具其他发票”的销售额填列1万元,“未开具发票”的销售额填列-1万元,2月份销售额合计数填列12万元。申报表相关栏次填写如下图:

优点:

1.完美实现据实申报。这种操作模式下,1-2月份“开具专用发票”销售额合计为(0+12)万元,“开具其他发票”销售额合计为(0+1)元,未开具发票{1+(-1)}万元,发票金额和收入总额均为13万元。

2.申报的开票信息与税控系统的一致,能顺利通过校验。补开发票后,在《增值税纳税申报表附列资料(一)》“开具增值的税专用发票”或“开具其他发票”栏次据实填列正数,与企业税控系统开具的增值税发票信息完全一致,能顺利通过校验。

3.避免重复纳税。企业在《增值税纳税申报表附列资料(一)》“未开具发票”栏次,填报之前申报的销售额负数以及销项应纳税额负数,可以避免重复纳税。

缺点:给一些不法分子以可乘之机。我们知道《增值税纳税申报表附列资料(一)》的第9栏“销售额”=“开具增值税专用发票”销售额+“开具其他发票”销售额+“未开具发票”销售额+“纳税检查调整”销售额。一些暴力虚开团伙,通过在“未开具发票”销售额栏填列负数,冲减销售额,从而达到少缴或不缴税款的目的。一些税务机关以此为由,在补开发票时,要求不能在“未开具发票”栏填列负数,否则会无法通过强制校验。

但是也有许多省、市通过加强后续管理及调整申报比对规则的方式达到了防范虚开及虚假申报的目的。比如对于“未开具发票”负数填列有异常的企业,由税源管理部门或风控部门开展后续管理。在申报比对规则中增加“未开具发票”栏填写的负数小于或等于前期已申报的“未开具发票”的合计数。

方案二:补开的发票次月申报时,不在“开具增值税专用发票”或“开具其他发票”栏销售额填列,也不能在“未开具发票”销售额栏填列负数

这种方案在补开发票时,不能在“未开具发票”栏填列负数,否则会无法通过当地设置的强制校验。补开发票的金额,不能在《增值税纳税申报表附列资料(一)》的“开具增值税专用发票”销售额或“开具其他发票”销售额栏填列,否则会导致销售额合计数与实际不符。

3月份对所属期为2月的税款进行申报时,“开具增值税专用发票”销售额填列12万元,补开的普通发票不在“开具增值税专用发票”或“开具其他发票”销售额栏填列,“未开具发票”销售额也不填列。3月对所属期为2月的税款进行申报时,申报表相关栏次填写如下图:

优点:一定程度上防止了虚开企业通过在“未开票收入”栏填列负数而减少税款申报。

缺点:

1.无法通过“票表比对”,需要手工清卡,增加大厅负担及管理员险。所属期为2月的销售额合计数填列12万元。此时可能会因为销售额12万元小于发票开具金额13万元,无法通过“票表比对”而导致防伪税控系统不能自动清卡,需要到办税服务厅进行手工清卡,甚至需要管理员签字,会导致大厅工作量增大,增加管理员的风险。

2.社会效应不好,增加纳税人办税负担。未开具发票也据实申报纳税的往往是税法遵从度比较高的正规企业,为了打李鬼而误伤李逵,社会效应不好。手工清卡及需要管理员签字,需要到办税服务厅手工操作,会增加企业办税负担。

3.申报情况与实际不符,会导致基础数据不准确。这种操作模式下,1-2月份“开具专用发票”销售额申报合计数为(0+12)万元,“未开具发票”销售额申报合计数为(1+0)元,合计申报销售额为13万元。申报销售额与实际销售额均为13万元。需要说明的是,上例在这种操作方式下所属期为1-2月份的“开具其他发票”销售额申报合计数0万元与实际金额1万元、“未开具发票”申报销售额1万元与实际数0万元,会出现合计数与实际不符。申报表的“开具*票销售额”、“未开具发票”数据与实际不符,会导致基础数据不准确。

通过上述两个方式的比较,笔者建议对于已申报未开票收入,补开发票业务在次月申报时,税务机关应允许企业据实在《增值税纳税申报表附列资料(一)》“开具增值税专用发票”或“开具其他发票”栏次填列正数,同时在“未开具发票”栏填列相应的负数。对于在“未开具发票”栏填列负数导致的企业虚开发票或虚假申报的风险,可以通过增加申报比对规则及加强后续管理来解决。

基于现在全国此项业务没有统一处理方式的现状,纳税人在申报了未开票收入后又补开发票时,可以根据当地税务机关的规定,选择适用方案一或方案二。

作者:李春梅