根据财税[2019]13号文件和国家税务总局2019年4号公告规定,自2019年1月1日起,小规模纳税人月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,免征增值税。合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。为确保广大小规模纳税人及时、全面、准确享受上述税收优惠,根据相关政策规定和申报要求,我们撰写了《增值税小规模纳税人普惠性减税优惠申报指南》,供大家学习参考,因时间仓促,疏漏之处在所难免,敬请批评指正。(示例中小规模纳税人登记注册类型均为企业,纳税期限均为月,免税标准为10万元,如纳税人为按季申报,相关数据和免税标准乘以3即可)

一、小规模纳税人A(原增值税纳税人)

2019年1月份销售建材若干,取得不含税收入8万元,开具普通发票;销售使用过的固定资产一批,取得不含税收入1万元,未开具发票。

业务分析:纳税人取得不含税收入合计8+1=9万元,未超过10万元的免税标准,免征增值税。

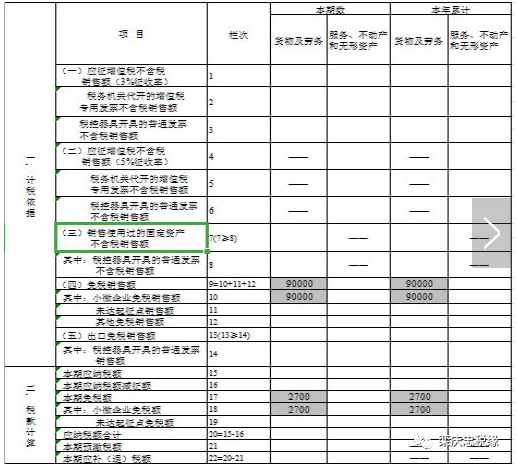

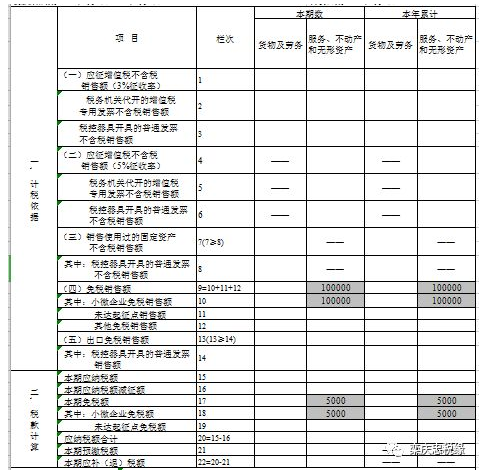

报表填写:销售建材开具普通发票本应填写《增值税纳税申报表(小规模纳税人适用)》(以下称主表)“货物及劳务”列第1栏、第3栏,销售使用过的固定资产未开具发票本应填写主表“货物及劳务”列第7栏,但因不含税收入合计未超10万元符合免税条件,相应收入应填写主表“货物及劳务”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

填报示例:

二、小规模纳税人B(营改增试点纳税人)

2019年1月份提供设计服务,取得不含税收入10万元,开具普通发票。

业务分析:纳税人取得不含税收入合计10万元,未超过10万元的免税标准,免征增值税。

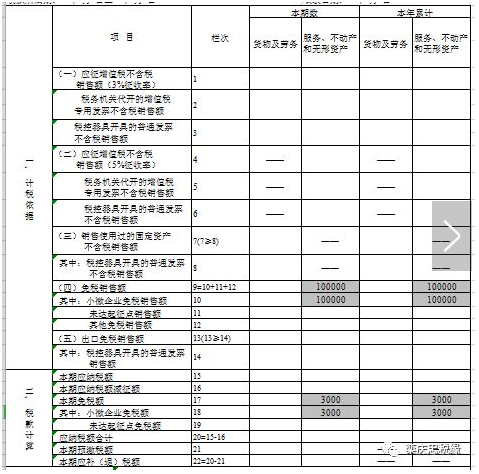

报表填写:提供设计服务开具普通发票本应填写主表“服务、不动产和无形资产”列第1栏、第3栏,但因不含税收入合计未超10万元符合免税条件,相应收入应填写主表“服务、不动产和无形资产”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

填报示例:

三、小规模纳税人C(混营纳税人)

2019年1月份销售建材,取得不含税收入6万元,开具普通发票;提供建筑安装服务,取得不含税收入4万元,开具普通发票。

业务分析:纳税人取得不含税收入合计6+4=10万元,未超过10万元的免税标准,免征增值税。

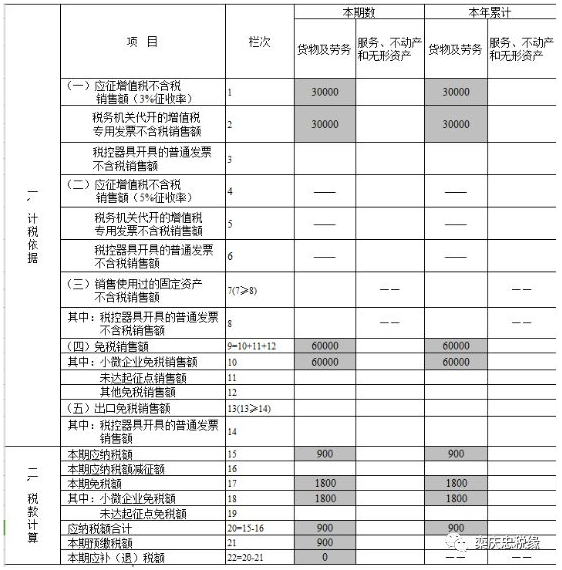

报表填写:销售建材开具普通发票本应填写主表“货物及劳务”列第1栏、第3栏,提供建筑安装服务本应填写主表“服务、不动产和无形资产”列第1栏、第3栏,但因不含税收入合计未超10万元符合免税条件,相应收入应填写主表“货物及劳务”列、“服务、不动产和无形资产”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表“货物及劳务”列、“服务、不动产和无形资产”列第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

填报示例:

四、小规模纳税人D(有代开或自开专用发票)

2019年1月份提供修理修配劳务,取得不含税收入9万元,其中:开具普通发票4万元,代开专用发票3万元,未开具发票2万元。

业务分析:纳税人取得不含税收入合计4+3+2=9万元,未超过10万元的免税标准,本应全部免征增值税,但因其中3万元代开了专用发票,根据政策规定,该3万元不能免税,而其余6万元可以免税。

报表填写:代开专用发票3万元部分不能免税,正常填写主表“货物及劳务”列第1栏、第2栏,其余6万元可以免税,填写主表“货物及劳务”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表“货物及劳务”列第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。同时,代开专用发票时已提前预缴税款,在申报环节已预缴税款可以抵减应纳税额,“本期应补(退)税额”为0。

填报示例:

注:自开专票纳税人填报方法同代开专票

五、小规模纳税人E(差额征税)

2019年1月份提供劳务派遣服务,选择差额纳税,取得“含税”收入105万元,其中含代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金共计94.5万元,按规定开具了普通发票。

业务分析:根据政策规定,适用增值税差额征税政策的小规模纳税人,以差额后的销售额确定是否可以免税,小规模纳税人提供劳务派遣服务,可以选择差额纳税,以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依5%的征收率计算缴纳增值税。本例中纳税人差额扣除后的“含税”收入为105-94.5=10.5万元,换算不含税收入为10.5/1.05=10万元,符合免税条件,免征增值税。

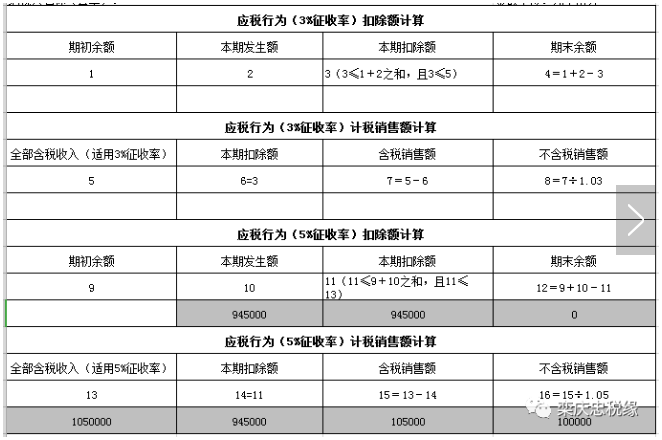

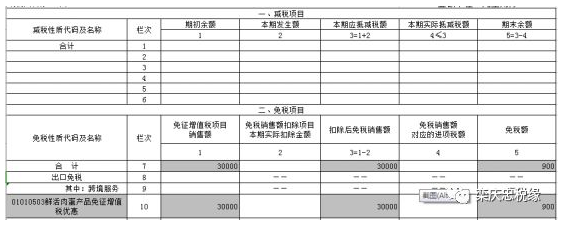

报表填写:在填写申报表时应先填写《增值税纳税申报表(小规模纳税人适用)附列资料》(以下称附表),再填写主表,具体为:“含税”收入105万元填写附表第13栏“全部含税收入(适用5%征收率)”,扣除金额94.5万元填写附表第10栏“本期发生额”、第11栏“本期扣除额”、第14栏“本期扣除额”,差额扣除后的不含税销售额10万元填写主表“服务、不动产和无形资产”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

填报示例:

1.附表填写

2.主表填写

六、小规模纳税人F(有其他政策性免税)

2019年1月份销售冷鲜肉3万元,销售饮料取得不含税收入5万元,均开具增值税普通发票。

业务分析:冷鲜肉3万元本身即符合鲜活肉蛋产品免征增值税政策,合计销售额8万元,未超过10万元的免税标准,销售饮料取得不含税收入5万元也应享受免税政策。

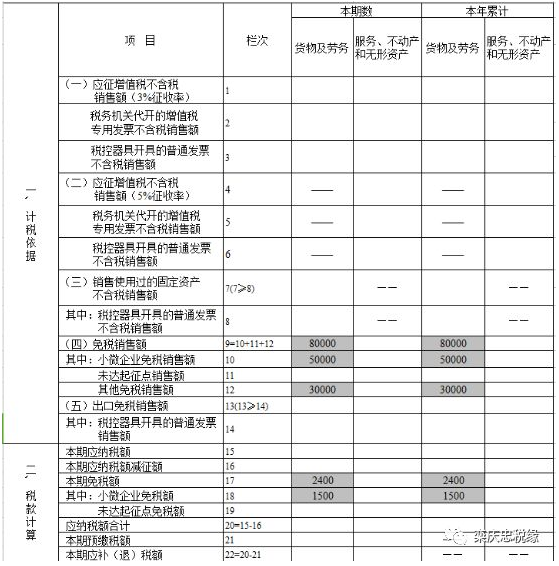

报表填写:冷鲜肉3万元免税应填写主表“货物及劳务”列第9栏“(四)免税销售额”、第12栏“其他免税销售额 ”,同时对应的免税额填写主表第17栏“本期免税额”,同时填写《增值税减免税申报明细表》相应栏次。销售饮料免税应填写主表“货物及劳务”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

填报示例:

1.增值税减免税申报明细表

2.主表

七、小规模纳税人G(有销售不动产)

2019年1月份提供设计服务,取得不含税收入9万元,开具普通发票,销售不动产一套(不符合不动产免税政策),取得不含税销售收入100万元,开具普通发票。

业务分析:虽然该纳税人取得不含税收入合计9+100=109万元,但根据政策规定,扣除发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税,因此,该纳税人提供设计服务取得不含税收入9万元可以免税,销售不动产取得不含税销售收入100万元应按不动产征免税政策确定是否为免税,本例中,按应税处理。

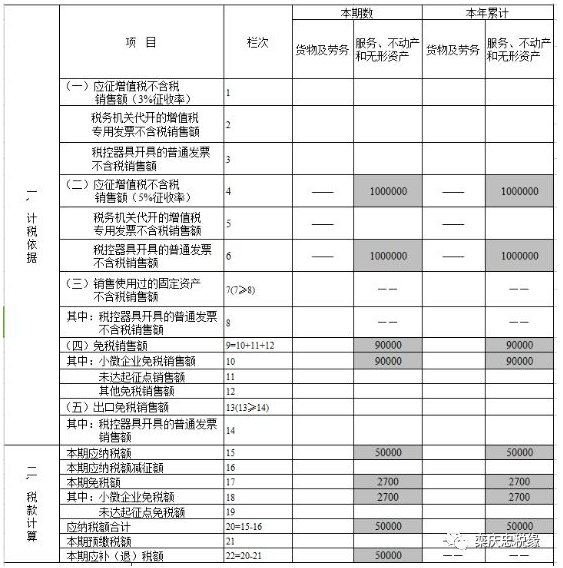

报表填写:提供设计服务可以免税应填写主表“服务、不动产和无形资产”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。销售不动产为应税应填写主表第第4栏“(二)应征增值税不含税销售额(5%征收率)”、第6栏“税控器具开具的普通发票不含税销售额”,同时对应填写第15栏“本期应纳税额”、第20栏“应纳税额合计”、第22栏“本期应补(退)税额”。

填报示例:

注:销售不动产业务可与其他类型业务同时存在。1.如包括销售不动产业务在内全部销售额不超过10万元,则不动产业务一并免税,填写示例参考“二、小规模纳税人B(营改增试点纳税人)”;2.如销售不动产业务本身符合免税政策,如满两年的住房(不含北上广深地区),填写示例参考“六、小规模纳税人F(有其他政策性免税)”。

注意事项:

1.本指南所指申报表栏次,均为国家税务总局有关文件规定的“标准申报表”,为便于核定征收纳税人申报,系统中申报表插入了“核定销售额”、“核定应纳税额”栏次,栏次序号与“标准申报表”有所不一致,请注意区分。

2.开具或代开专用发票、差额征税、销售不动产适用特殊政策,会引起特殊判断规则,请有相关业务的纳税人重点注意。

3.当纳税人“服务、不动产和无形资产”列享受免税标准时,因同时存在3%、5%征收率的可能,系统无法准确计算免税额,需纳税人根据实际情况计算填写,但系统会进行辅助校验。

4.为确保小规模纳税人能准确、及时享受免税优惠,我们对金税三期核心征管系统、电子税务局增值税小规模纳税人网络申报功能进行了优化升级,系统可以根据申报数据智能判断是否符合免税条件,辅助纳税人正确填报,请在申报时注意查看相关提示内容,尤其是注意与销售不动产相关的提示内容。

小微企业普惠性增值税减免政策有关问题解答

一、针对增值税小规模纳税人的免税政策

1.小规模纳税人月(季)免征增值税标准是多少?

自2019年1月1日起,小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。

2.小规模纳税人享受免税的销售额如何计算?

2019年1月1日起,纳税人以所有增值税应税销售行为(包括销售货物、劳务、服务、无形资产和不动产)合并计算销售额,判断是否达到免税标准。

3.小规模纳税人销售不动产能否享受免税政策?

小规模纳税人的合计月(季)销售额未超过免税标准的,其包含销售不动产在内的所有销售额均可享受免税政策。

小规模纳税人的合计月(季)销售额超过免税标准的,但扣除不动产销售额后未超过免税标准,其货物、劳务、服务、无形资产的销售额可享受免税政策,不动产的销售额不能享受免税政策(其他个人销售不动产除外),按规定征收增值税。

举例说明:

例1:A小规模纳税人2019年1月销售货物4万元,提供服务3万元,销售不动产2万元。合计销售额为9(=4+3+2)万元,未超过10万元免税标准,该纳税人销售货物、服务和不动产取得的销售额9万元,可享受免税政策。

例2:A小规模纳税人2019年1月销售货物4万元,提供服务3万元,销售不动产10万元。合计销售额为17(=4+3+10)万元,剔除销售不动产后的销售额为7(=4+3)万元,该纳税人销售货物和服务相对应的销售额7万元可以享受免税政策,销售不动产10万元应照章纳税。

4.适用增值税差额征税政策的小规模纳税人,能否享受免税?

适用增值税差额征税政策的,以差额后的余额为销售额,确定其是否可享受免税政策。举例说明,2019年1月,某建筑业小规模纳税人(按月纳税)取得建筑服务收入20万元,同时向其他建筑企业支付分包款12万元,则该小规模纳税人当月扣除分包款后的销售额为8万元,未超过10万元免税标准,当月可享受免税政策。

5.按固定期限纳税的小规模纳税人,可以自主选择按月或按季纳税吗?

小规模纳税人,纳税期限不同,其享受免税政策的效果可能存在差异。

举例说明:

例1:某小规模纳税人2019年1-3月的销售额分别是5万元、11万元和12万元。如果按月纳税,则只有1月的5万元能够享受免税;如果按季纳税,由于该季度销售额为28万元,未超过免税标准,28万元全部能享受免税。

例2:某小规模纳税人2019年1-3月的销售额分别是8万元、11万元和12万元,如果按月纳税,1月份的8万元能够享受免税,如果按季纳税,由于该季度销售额31万元已超过免税标准,31万元均无法享受免税。

基于以上情况,为确保小规模纳税人充分享受政策,按照固定期限纳税的小规模纳税人可以根据自己的实际经营情况选择实行按月纳税或按季纳税。需要注意的是,纳税期限一经选择,一个会计年度内不得变更。

6.应当预缴增值税税款的小规模纳税人,能享受税收优惠吗?

按照现行规定,应当预缴增值税税款的小规模纳税人也能享受税收优惠,如:跨地区提供建筑服务、销售不动产、出租不动产等,凡在预缴地实现的月(季)销售额未超过免税标准的,当期无需预缴税款,也无需填报《增值税预缴税款表》,已经预缴税款的,可以向预缴地主管税务机关申请退还。

7.小规模纳税人中的单位和个体工商户销售不动产预缴增值税时,如何适用免税政策?

小规模纳税人中的单位和个体工商户销售不动产,应结合其销售额、纳税期限以及其他现行政策规定确定是否预缴增值税。举例:某单位销售不动产销售额为20万元,第一种情况,如果选择按月纳税,不动产销售额超过月销售额10万元免税标准,则应在不动产所在地预缴税款;第二种情况,如果选择按季纳税,不动产销售额未超过季度销售额30万元的免税标准,则无需在不动产所在地预缴税款。

8.小规模纳税人开具增值税专用发票,需要缴纳税款吗?

由于增值税专用发票具有抵扣税款功能,因此根据政策规定,即使销售额未超过免税标准,纳税人自行开具或向税务机关申请代开增值税专用发票对应的销售额也需要缴纳增值税。已开具或已申请代开增值税专用发票的小规模纳税人,需将专用发票全部联次追回或者按规定开具红字专用发票后,增值税专用发票对应的销售额才能享受免税优惠。

二、针对增值税一般纳税人的转登记政策

9.2019年,一般纳税人可以转登记为小规模纳税人吗?

2019年1月1日起,转登记日前连续12个月(以1个月为1个纳税期)或者连续4个季度(以1个季度为1个纳税期)累计销售额未超过500万元的一般纳税人(包括原增值税一般纳税人和营改增一般纳税人),可在2019年度选择转登记为小规模纳税人。转登记日前经营期不满12个月或4个季度的,按照月(季度)平均应税销售额估算累计应税销售额。适用增值税差额征税政策的一般纳税人,以差额前的销售额,确定是否符合转登记标准。

10.一般纳税人选择转登记累计销售额的计算口径是如何规定的?

按照《增值税一般纳税人登记管理办法》(国家税务总局令第43号)规定,累计销售额包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额。

11.转登记纳税人再次登记为一般纳税人后,能否再次转登记为小规模纳税人?

曾在2018年选择过转登记的纳税人,在2019年仍可选择转登记。但是,2019年选择转登记的,再次登记为一般纳税人后,不得再转登记为小规模纳税人。

三、针对自然人的增值税免税政策

12.自然人采取一次性收取租金形式出租不动产取得的租金收入,如何享受免税政策?

其他个人采取一次性收取租金(包括预收款)形式出租不动产取得的租金收入,可在对应的租赁期内平均分摊,分摊后的月租金收入未超过10万元的,免征增值税。

例如:李某出租学区房一套,2019年每月租金4万,租期一年,一次性收取租金48万元。

李某一次性收取租金48万元,在租赁期12个月内平均分摊,月租金收入4万元,未超过10万元,免征增值税。

13.自然人销售不动产,如何适用免税政策?

自然人销售不动产实行按次纳税,继续按照现行政策规定征免增值税。比如,如果自然人销售住房满2年符合免税条件的,仍可继续享受免税;如不符合免税条件,则应照章纳税。

四、符合免征条件的小规模纳税人申报及票管政策

14.适用免税政策的小规模纳税人,如何填写申报表?

增值税小规模纳税人销售额未超过免税标准,填写《增值税纳税申报表(小规模纳税人适用)》时,单位纳税人将免税销售额填入第10栏“其中:小微企业免税销售额”,个体纳税人将免税销售额填入第11栏“未达起征点销售额”。适用差额征税政策的小规模纳税人,以差额后的销售额填写上述相关栏次。

增值税小规模纳税人同时享受其他政策性免税的(如:农业生产单位、饲料、农机免税等),其他政策性免税销售额填写在第12栏“其他免税销售额”,不填写第10栏“其中:小微企业免税销售额”、第11栏“未达起征点销售额”。

增值税小规模纳税人因销售额未超过免税标准而享受免税优惠的,可直接填写申报表享受优惠,不需办理备案或审批手续。

15.2019年1月1日后,小规模纳税人月(季)销售额未超过免税标准的,如何开具增值税普通发票?

已经使用税控系统的纳税人,可以继续使用现有税控设备按规定开具发票。

2019年1月,小规模纳税人月(季)销售额未超过免税标准,当期因代开普通发票已经缴纳的税款,可以在办理纳税申报时向主管税务机关申请退还。

国家税务总局河南省税务局

2019年1月31日