金融企业涉农贷款和中小企业贷款损失准备填报实务

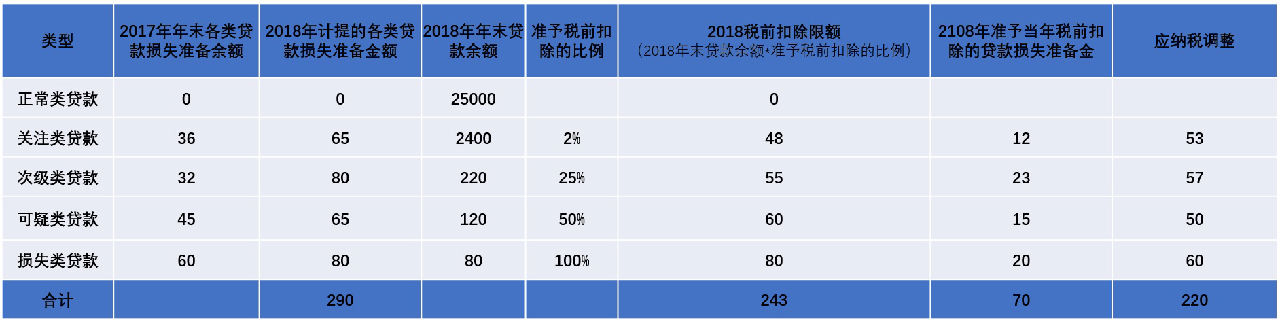

【案例】浙江某村镇银行股份有限公司是一家主要以中小企业、农户为服务对象的地方性金融企业。根据《贷款风险分类指引》(银监发〔2007〕54号)等文件规定,2018年该村镇银行涉农贷款和中小企业贷款余额如下:

1.正常类贷款余额25000万元;

2.关注类贷款余额2400万元;

3.次级类贷款余额220万元;

4.可疑类贷款余额120万元;

5.损失类贷款余额80万元。

假定不考虑实际发生的贷款损失,该村镇银行截止2017年年末已在税前扣除的涉农贷款和中小企业贷款的贷款损失准备余额以及2018年会计上计提的贷款损失准备如下(单位:万元):

请问2018年企业所得税汇算清缴时,该村镇银行如何进行准备金的调整?

一、案例分析

《财政部 国家税务总局关于金融企业涉农贷款和中小企业贷款损失准备金税前扣除有关问题的通知》(财税〔2015〕3号)规定:“一、金融企业根据《贷款风险分类指引》(银监发〔2007〕54号),对其涉农贷款和中小企业贷款进行风险分类后,按照以下比例计提的贷款损失准备金,准予在计算应纳税所得额时扣除:

(一)关注类贷款,计提比例为2%;

(二)次级类贷款,计提比例为25%;

(三)可疑类贷款,计提比例为50%;

(四)损失类贷款,计提比例为100%。

……

四、金融企业发生的符合条件的涉农贷款和中小企业贷款损失,应先冲减已在税前扣除的贷款损失准备金,不足冲减部分可据实在计算应纳税所得额时扣除。”

2018年,该村镇银行可税前扣除的贷款损失准备金限额=年末各类贷款余额×准予税前扣除的比例;根据计算出的限额,确定当年可税前扣除的贷款损失准备金额;准予当年税前扣除的贷款损失准备金=本年可税前扣除的贷款损失准备金额-截至上年末已在税前扣除的贷款损失准备金的余额。具体计算过程见下图(单位:万元):

根据以上计算结果,2018年税法上准予当年税前扣除的贷款损失准备金为70万元,会计上计提了290万元,因此,应调增应纳税所得额290-70=220万元。

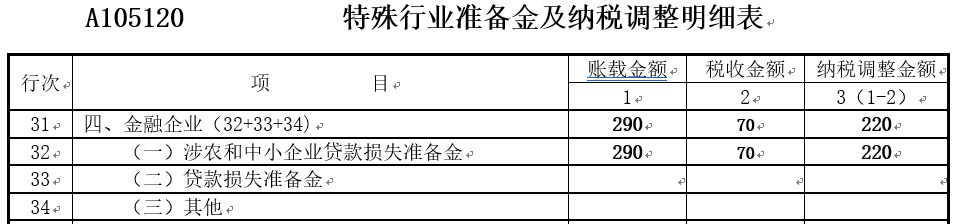

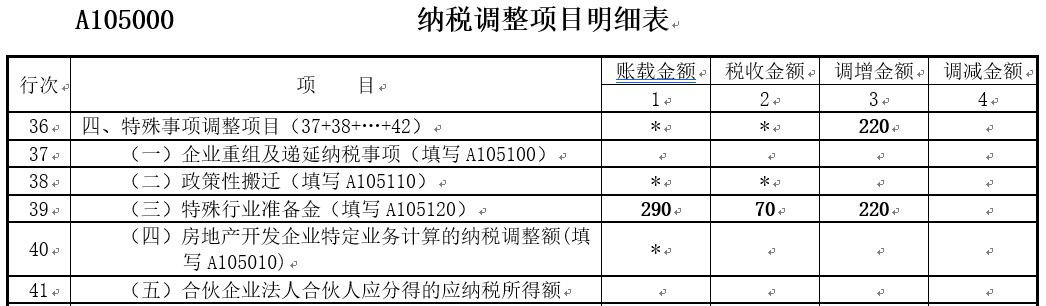

三、报表填报

2018年企业所得税汇算清缴时,相关报表填报如下(单位:万元):

四、特别提示

1.根据《财政部国家税务总局关于金融企业贷款损失准备金企业所得税税前扣除有关政策的通知》(财税[2015]9号)第五条规定,金融企业涉农贷款和中小企业贷款损失准备金的税前扣除政策,凡按照《财政部国家税务总局关于金融企业涉农贷款和中小企业贷款损失准备金税前扣除有关问题的通知》(财税〔2015〕3号)的规定执行的,不再适用本通知第一条至第四条的规定。也就是说,不能再适用《财政部国家税务总局关于金融企业贷款损失准备金企业所得税税前扣除有关政策的通知》(财税[2015]9号)按1%计提扣除的相关规定。

2.对涉农贷款和中小企业贷款中的正常类贷款,税法上不得计提贷款损失准备。

【案例】某金融企业2017年正常类贷款余额11000万元、关注类贷款余额2750万元、次级类贷款余额350万元、可疑类贷款余额125万元、损失类贷款余额60万元。如果2017年是该金融企业开始营业的第一年,则按照财税[2015]9号文件给出的计算公式和计提比例。

该企业在2017年可计提各类贷款的准备金(年末准备金账户应保留的余额)为:正常类贷款=11000×1%=110(万元);关注类贷款=2750×2%=55(万元);次级类贷款=350×25%=87.5(万元);可疑类贷款=125×50%=62.5(万元);损失类贷款=60×100%=60(万元)。合计计提各类贷款的准备金(年末准备金账户应保留的余额)=110+55+87.5+62.5+60=375(万元)。