非货币性资产交换损失实务

【案例】2018年9月,甲公司以一台生产中使用的固定资产-H设备交换乙公司生产的一批五金部件,换入的五金部件作为原材料管理。在交换日,甲公司持有的设备账面原值24万元,累计折旧10万元,公允价值9万元。乙公司生产的该批五金部件账面价值6万元,公允价值9万元。

甲公司、乙公司均为增值税一般纳税人,执行《小企业会计准则》。假设除了增值税之外不考虑其他相关税费,请问2018年甲公司该业务如何进行会计处理与税务处理?

一、会计处理

以上资产交换属于以固定资产交换原材料,两项资产的公允价值都能够可靠地计量,甲公司应将换出的固定资产当作固定资产处置处理,换入的原材料当做购进原材料来处理。甲公司具体会计处理如下:

借:固定资产清理14

累计折旧10

贷:固定资产-H设备24

借:原材料-五金部件9

应交税费-应交增值税-进项税额1.44

营业外支出5

贷:固定资产清理14

应交税费-应交增值税-销项税额1.44

二、税务处理

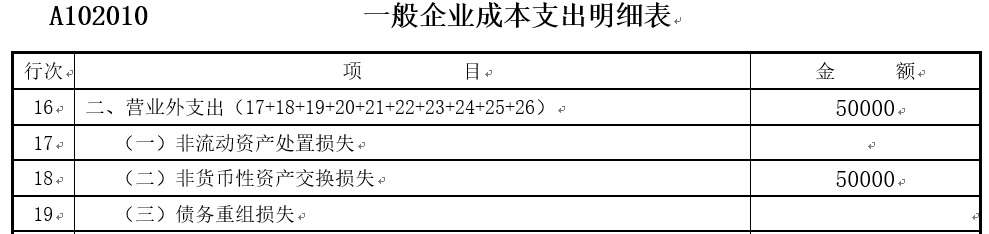

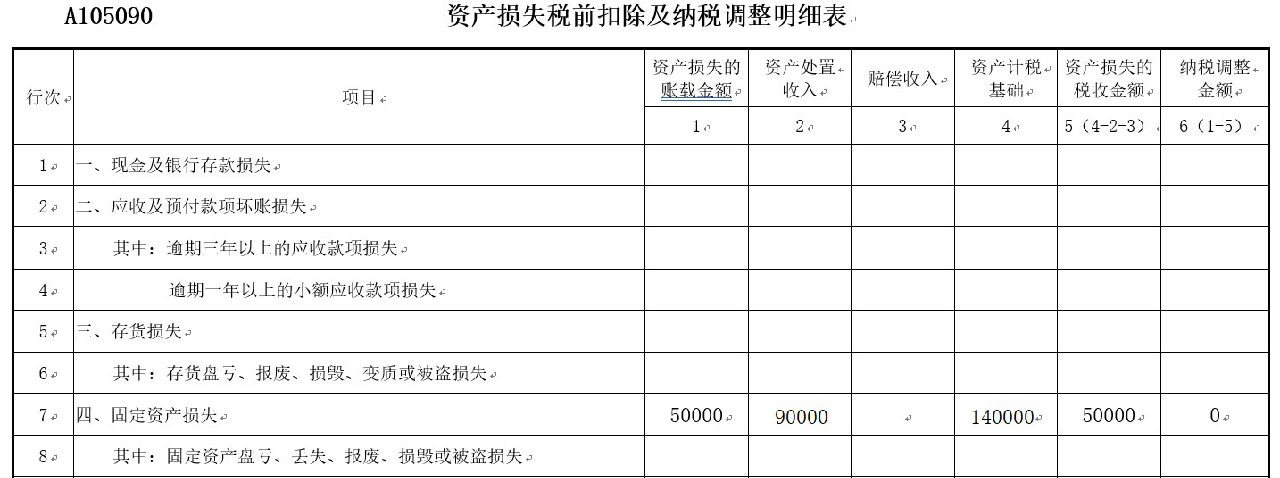

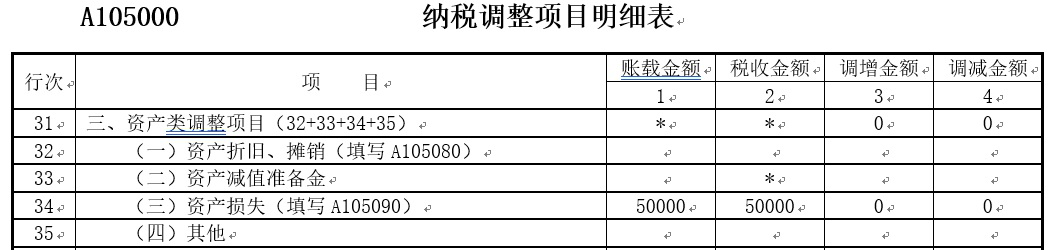

2018年甲公司因为该资产交换,实际产生了损失5万元,该损失可税前扣除。当年企业所得税汇算清缴,甲公司相关纳税申报表填报如下:

非货币性资产交换损失实务

【案例】2018年F公司以其持有的长期股权投资交换H公司拥有的一项独有的专利技术。在交换日,F公司持有的长期股权投资账面余额为1000万元,已计提长期股权投资减值准备余额为100万元,在交换日的公允价值为850万元;H公司专利技术的账面原价为1000万元,累计已摊销金额为200万元,在交换日的公允价值为850万元(不含税)。H公司执行《小企业会计准则》,会计和税务处理如下:

借:长期股权投资 8500000

累计摊销 2000000

营业外支出——非货币性资产交换损失 10000

贷:无形资产——专利权10000000

应交税费——应交增值税(销项税额) 510000

2018年企业所得税汇算清缴,纳税申报表填报实务如表所示。

行次 | 项目 | 金额 |

16 | 二、营业外支出(17+18+19+20+21+22+23+24+25+26) | 10000 |

18 | (二)非货币性资产交换损失 | 10000 |