【案例】甲房地产开发公司主营业务为销售自行开发的商品房项目,适用的企业所得税计税毛利率为15%。2017—2018年度滚动开发A、B两个项目,相关财务数据如下:

1.A项目。2017年达到预售条件,取得预售收入9000万元,实际发生税金及附加750万元。2018年完工交付,结转开发产品收入9000万元,结转开发产品成本6000万元。

2.B项目。2018年新开发项目,2018年当年预收收入12000万元,实际发生税金及附加600万元,由于项目为达到完工交付条件,所以未在2018年计入当期损益。

假定不考虑相关税费因素,请问2018年甲房地产开发公司应如何进行会计与税务处理?

一、会计处理

1.A项目2018年结转开发产品收入、成本。

借:预收账款9000

贷:主营业务收入9000

借:主营业务成本6000

贷:开发产品6000

借:税金及附加750

贷:应交税费750

2.B项目2018年预售收入。

借:银行存款12000

贷:预收账款12000

借:应交税费600

贷:银行存款600

二、税务处理

税法上,对于房地产企业的预售收入,根据《房地产开发经营业务企业所得税处理办法》(国税发[2009]31号)第九条规定,企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。

而会计上,根据《企业会计准则第14号——收入》(财会[2017]22号)第四条规定,企业应当在履行了合同中的履约义务,即在客户取得相关商品控制权时确认收入。取得相关商品控制权,是指能够主导该商品的使用并从中获得几乎全部的经济利益。也就是说,对于房地产企业的预售收入在会计上并不计入营业收入。

因此,税收与会计之间存在差异,对于前期预售收入,应调增应纳税所得额,后期预售收入转为会计收入时,应调减应纳税所得额。

A项目2018年完工结转开发产品收入、成本,2018年企业所得税年度纳税申报时,需要对2017年已进行纳税调整增加的预计毛利额1350(9000×15%=1350)万元进行纳税调减,对已转入当期损益的税金及附加750万元进行纳税调整。

B项目2018年预售收入,按照税法规定应根据预计毛利率15%计算计入当期的应纳税所得额,会计上未确认该收入,税法上应进行纳税调增,调增金额=12000×15%=1800万元。实际发生的税金及附加600万元,2018年在会计上未计入当期损益,应进行纳税调整。

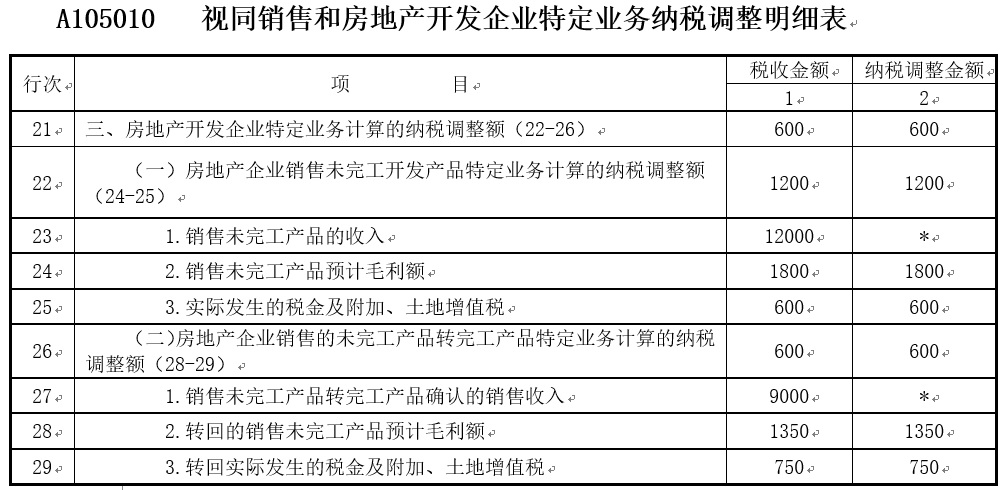

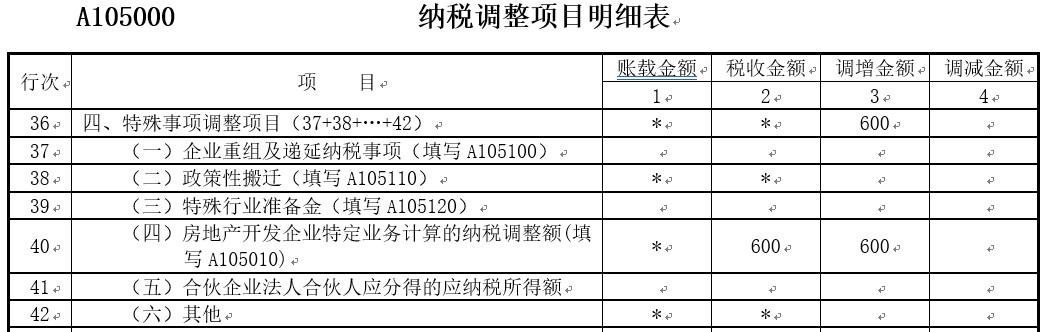

2018年企业所得税汇算清缴时,相关报表填报如下(单位:万元):

注意:第25行“3.实际发生的税金及附加、土地增值税”:第1列“税收金额”填报房地产企业销售未完工产品实际发生的税金及附加、土地增值税,且在会计核算中未计入当期损益的金额。

第40行“(四)房地产开发企业特定业务计算的纳税调整额”:根据《视同销售和房地产开发企业特定业务纳税调整明细表》(A105010)填报。第2列“税收金额”填报表A105010第21行第1列金额。若表A105010第21行第2列≥0,第3列“调增金额”填报表A105010第21行第2列金额。若表A105010第21行第2列<0,第4列“调减金额”填报表A105010第21行第2列金额的绝对值。

【案例】甲房地产开发公司销售自行开发的商品房项目,适用的企业所得税计税毛利率为15%,2017~2020年度滚动房地产开发项目一和项目二,各年会计销售收入及成本如表所示(单位:万元)。

年度 | 预售收入 | 会计开发产品收入 | 会计开发产品成本 |

2017(开发项目一) | 8000 | 0 | 0 |

2018(项目一完工,开发项目二) | 10000 | 4000(2017年预售收入4000) | 3200(项目一成本3200) |

2019(项目一交付)(项目二完工) | 0 | 10000(2017年预售收入4000,2018年预售收入6000) | 8480(项目一成本3200,项目二成本5280) |

2020(项目二交付) | 0 | 4000(2018年预售收入4000) | 项目二成本3520 |

项目一:实际销售收入8000(不含税),销售成本6400,实际毛利1600(20%); 项目二:实际销售收入10000(不含税),销售成本8800,实际毛利1200(12%) | |||

假设:“营改增”后本例中只考虑销售未完工开发产品预交的土地增值税,预征率2%。假设上述收入和成本均为不含税。该公司执行《企业会计准则》(单位:万元)。

①2017年会计核算:按照《企业会计准则第14号——收入》的规定,房地产企业预售业务的会计处理为:当企业收到预售款项时,由于不符合收入的确认原则,所以不确认收入,而是作为负债计入预收账款,待房屋交付给购买方时,符合收入确认条件,再确认销售收入。即:收到预售款项时,借记“银行存款”科目,贷记“预收账款”科目;房屋交付给购买方时,借记“预收账款”科目,贷记“主营业务收入”科目,同时结转成本,借记“主营业务成本”科目,贷记“开发产品”科目。

会计核算预售收入,由于不符合收入确认条件,不确认会计收入。

借:银行存款 8000

贷:预收账款 8000

②税务处理。第一,土地增值税处理。按照《土地增值税暂行条例》规定,纳税人在项目全部竣工结算前转让房地产取得的收入,由于涉及成本确定或其他原因,而无法据以计算土地增值税的,可以预征土地增值税,待该项目全部竣工、办理结算后再进行清算,多退少补。具体办法由各省、自治区、直辖市地方税务局根据当地情况制定。

第二,会计核算。财政部《关于印发企业交纳土地增值税会计处理规定的通知》(财会字[1995]第015号)第四条规定,企业在项目全部竣工结算前转让房地产取得的收入,按税法规定预交的土地增值税,借记“应交税金——应交土地增值税”科目,贷记“银行存款”等科目。待该房地产营业收入实现时,再按规定转入“营业税金及附加”科目(注:财会[2016]22号已改为“税金及附加”科目)进行会计处理;该项目全部竣工、办理结算后进行清算,收到退回多交的土地增值税,借记“银行存款”等科目,贷记“应交税金——应交土地增值税”科目,补交的土地增值税作相反会计分录。2017年应缴纳土地增值税=8000×2%=160(万元)。

借:应交税费——应交土地增值税 160

贷:银行存款 160

第三,企业所得税处理。按照国家税务总局《关于印发<房地产开发经营业务企业所得税处理办法>的通知》(国税发[2009]31号)相关规定,确认销售未完工产品的收入和计算预计毛利额,并填报纳税申报表。2017年企业所得税年度纳税申报填报实务如表所示。

A105010 视同销售和房地产开发企业特定业务纳税调整明细表(2017年度)

行次 | 项目 | 税收 金额 | 纳税调整 金额 |

1 | 2 | ||

21 | 三、房地产开发企业特定业务计算的纳税调整额(22-26) | 1040 | 1040 |

22 | (一)房地产企业销售未完工开发产品特定业务计算的纳税调整额(24-25) | 1040 | 1040 |

23 | 1.销售未完工产品的收入 | 8000 | * |

24 | 2.销售未完工产品预计毛利额 | 1200 | 1200 |

25 | 3.实际发生的税金及附加、土地增值税 | 160 | 160 |

26 | (二)房地产企业销售的未完工产品转完工产品特定业务计算的纳税调整额(28-29) | 0 | 0 |

27 | 1.销售未完工产品转完工产品确认的销售收入 | 0 | * |

28 | 2.转回的销售未完工产品预计毛利额 | 0 | 0 |

29 | 3.转回实际发生的税金及附加、土地增值税 | 0 | 0 |

A105000 纳税调整项目明细表(2017年度)

行次 | 项目 | 账载 金额 | 税收 金额 | 调增 金额 | 调减 金额 |

1 | 2 | 3 | 4 | ||

40 | (四)房地产开发企业特定业务计算的纳税调整额(填写A105010) | * | 1040 | 1040 |

①2018年会计核算:

A.会计核算预售收入,由于不符合收入确认条件不确认收入。

借:银行存款 10000

贷:预收账款 10000

B.项目一完工,会计核算结转部分2017年预售收入4000万元到2018年主营业务收入。

借:预收账款 4000

贷:主营业务收入 4000

C.项目一完工,会计核算结转部分项目一主营业务成本3200万元。

借:主营业务成本 3200

贷:库存商品(开发产品) 3200

D.按照会计确认收入转回土地增值税转入当期损益。

借:税金及附加——土地增值税 80

贷:应交税费——应交土地增值税 80

②税务处理。2018年应预交土地增值税=10000×2%=200(万元)。

借:应交税费——应交土地增值税 200

贷:银行存款 200

③按照国税发[2009]31号和国税函[2010]201号的相关规定,税法规定的项目完工条件和确认时间与会计核算预收账款结转到主营业务收入的时间存在差异时,通常是会计核算将预收账款结转到主营业务收入的金额小于税法规定的金额或时间滞后于税法规定的完工确认时间,则还需要将该差异在项目完工年度,通过A105000《纳税调整项目明细表》进行纳税调整,以防止部分纳税人利用会计核算人为操作确认项目销售收入的时间和金额。

2018年项目一已经完工(符合税法完工条件),会计核算结转收入4000万元,成本3200万元,会计账面毛利800万元;税法应确认实际收入8000万元,成本6400万元,实际毛利1600万元。在2018年度纳税申报时,会计账面毛利额与实际毛利额之间差异为1600-800=800(万元),填入A105000《纳税调整项目明细表》第42行“其他”第3列“调增金额”800万元。此项暂时性差异待纳税人在以后纳税申报年度进行会计核算时,将项目一剩余收入结转到主营业务收入,剩余成本结转到主营业务成本时,转回作纳税调减。2018年企业所得税年度纳税申报填报实务如表所示。

A105010 视同销售和房地产开发企业特定业务纳税调整明细表(2018年度)

行次 | 项目 | 税收 金额 | 纳税调整 金额 |

1 | 2 | ||

21 | 三、房地产开发企业特定业务计算的纳税调整额(22-26) | 780 | 780 |

22 | (一)房地产企业销售未完工开发产品特定业务计算的纳税调整额(24-25) | 1300 | 1300 |

23 | 1.销售未完工产品的收入 | 10000 | * |

24 | 2.销售未完工产品预计毛利额 | 1500 | 1500 |

25 | 3.实际发生的税金及附加、土地增值税 | 200 | 200 |

26 | (二)房地产企业销售的未完工产品转完工产品特定业务计算的纳税调整额(28-29) | 520 | 520 |

27 | 1.销售未完工产品转完工产品确认的销售收入 | 4000 | * |

28 | 2.转回的销售未完工产品预计毛利额 | 600 | 600 |

29 | 3.转回实际发生的税金及附加、土地增值税 | 80 | 80 |

A105000 纳税调整项目明细表(2018年度)

行次 | 项目 | 账载 金额 | 税收 金额 | 调增 金额 | 调减 金额 |

1 | 2 | 3 | 4 | ||

40 | (四)房地产开发企业特定业务计算的纳税调整额(填写A105010) | * | 780 | 780 | |

42 | (五)其他 | * | * | 800 |

①2019年会计核算。

A.会计核算结转预收收入到主营业务收入。

借:预收账款 10000

贷:主营业务收入 10000

B.会计核算结转主营业务成本。

借:主营业务成本 8480

贷:库存商品(开发产品) 8480

C.按照会计确认收入转回2017年和2018年土地增值税转入当期损益。

借:税金及附加——土地增值税 200

贷:应交税费——应交土地增值税 200

②应特别需要注意的是:项目一会计账面毛利额与实际毛利额之间差异为800万元,在纳税人在2019年纳税申报年度会计核算时,将项目一剩余收入结转到主营业务收入,剩余成本结转到主营业务成本时,转回作纳税调减,填入A105000《纳税调整项目明细表》第42行“其他”第4列“调减金额”800万元。

2019年项目二已经完工(符合税法完工条件),会计核算结转收入6000万元,成本5280万元,会计账面毛利720万元;税法应确认实际收入10000万元,成本8800万元,实际毛利1200万元。在2019年度纳税申报时,实际毛利额与会计账面毛利额之间差异=1200-720 =480(万元),填入A105000《纳税调整项目明细表》第42行“其他”第3列“调增金额”480万元。此项暂时性差异待纳税人在以后纳税申报年度进行会计核算时,将项目二剩余收入结转到主营业务收入,剩余成本结转到主营业务成本时,转回作纳税调减。2019年企业所得税年度纳税申报填报实务如表所示。

A105010 视同销售和房地产开发企业特定业务纳税调整明细表(2019年度)

行次 | 项目 | 税收 金额 | 纳税调整 金额 |

1 | 2 | ||

21 | 三、房地产开发企业特定业务计算的纳税调整额(22-26) | -1300 | -1300 |

22 | (一)房地产企业销售未完工开发产品特定业务计算的纳税调整额(24-25) | 0 | 0 |

23 | 1.销售未完工产品的收入 | 0 | * |

24 | 2.销售未完工产品预计毛利额 | 0 | 0 |

25 | 3.实际发生的税金及附加、土地增值税 | 0 | 0 |

26 | (二)房地产企业销售的未完工产品转完工产品特定业务计算的纳税调整额(28-29) | 1300 | 1300 |

27 | 1.销售未完工产品转完工产品确认的销售收入 | 10000 | * |

28 | 2.转回的销售未完工产品预计毛利额 | 1500 | 1500 |

29 | 3.转回实际发生的税金及附加、土地增值税 | 200 | 200 |

A105000 纳税调整项目明细表(2019年度)

行次 | 项目 | 账载 金额 | 税收 金额 | 调增 金额 | 调减 金额 |

1 | 2 | 3 | 4 | ||

40 | (四)房地产开发企业特定业务计算的纳税调整额(填写A105010) | * | -1300 | 1300 | |

42 | (五)其他 | * | * | 480 | 800 |

①2020年会计核算:

A.会计核算结转预收收入到主营业务收入。

借:预收账款 4000

贷:主营业务收入 4000

B.会计核算结转主营业务成本。

借:主营业务成本 3520

贷:开发产品 3520

C.按照会计确认收入转回2017年和2018年土地增值税转入当期损益。

借:税金及附加——土地增值税 80

贷:应交税费——应交土地增值税 80

②应特别需要注意的是:上述项目二实际毛利额与会计账面毛利额之间差异为480万元,纳税人在2020年纳税申报年度会计核算时,将项目二剩余收入结转到主营业务收入,剩余成本结转到主营业务成本时,转回作纳税调减,填入A105000《纳税调整项目明细表》第42行“其他”第4列“调减金额”480万元。2020年企业所得税年度纳税申报填报实务如表所示。

A105010 视同销售和房地产开发企业特定业务纳税调整明细表(2020年度)

行次 | 项目 | 税收 金额 | 纳税调整 金额 |

1 | 2 | ||

21 | 三、房地产开发企业特定业务计算的纳税调整额(22-26) | -520 | -520 |

22 | (一)房地产企业销售未完工开发产品特定业务计算的纳税调整额(24-25) | 0 | 0 |

23 | 1.销售未完工产品的收入 | 0 | * |

24 | 2.销售未完工产品预计毛利额 | 0 | 0 |

25 | 3.实际发生的税金及附加、土地增值税 | 0 | 0 |

26 | (二)房地产企业销售的未完工产品转完工产品特定业务计算的纳税调整额(28-29) | 520 | 520 |

27 | 1.销售未完工产品转完工产品确认的销售收入 | 4000 | * |

28 | 2.转回的销售未完工产品预计毛利额 | 600 | 600 |

29 | 3.转回实际发生的税金及附加、土地增值税 | 80 | 80 |

A105000 纳税调整项目明细表(2020年度)

行次 | 项目 | 账载 金额 | 税收 金额 | 调增 金额 | 调减 金额 |

1 | 2 | 3 | 4 | ||

39 | (四)房地产开发企业特定业务计算的纳税调整额(填写A105010) | * | -520 | 520 | |

42 | (五)其他 | * | * | 480 |