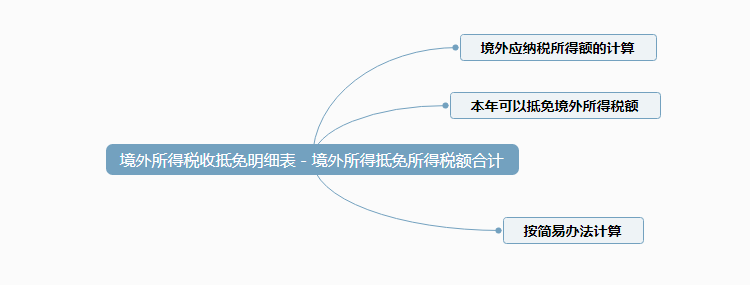

1 本表介绍(A108000)

本表适用于取得境外所得的纳税人填报,按照我国税法规定计算应缴纳和应抵免的企业所得税额,不涉及境外所得抵免的不需要填报。

抵免限额=中国境内、境外所得依照企业所得税法和条例的规定计算的应纳税总额×来源于某国(地区)的应纳税所得额÷中国境内、境外应纳税所得总额。

企业从境外取得营业利润所得以及符合境外税额间接抵免条件的股息所得,虽有所得来源国(地区)政府机关核发的具有纳税性质的凭证或证明,但因客观原因无法真实、准确地确认应当缴纳并已经实际缴纳的境外所得税税额的,除就该所得直接缴纳及间接负担的税额在所得来源国(地区)的实际有效税率低于我国企业所得税法第四条第一款规定税率(我国法定税率50%=25%*50%=12.5%)50%进行比较,可以按下面方法计算:

A:纳税人从境外取得营业利润所得以及符合境外税额间接抵免条件的股息所得,所得来源国(地区)的实际有效税率低于12.5%的,填报按照实际有效税率计算的抵免额。

B:纳税人从境外取得营业利润所得以及符合境外税额间接抵免条件的股息所得,除第15列情形外,填报按照12.5%计算的抵免额。

C:纳税人从境外取得营业利润所得以及符合境外税额间接抵免条件的股息所得,所得来源国(地区)的实际有效税率高于25%的,填报按照25%计算的抵免额。

本表按简易办法计算部分需要根据实际情况手工填写,其它数据由附表生成或根据表内数据,自动计算得出。

税率:填报法定税率25%,高新技术企业填报15%。