创业投资企业采取股权投资方式投资于未上市的中小高新技术企业2年以上的,可以按照其投资额的70%在股权持有满2年的当年抵扣该创业投资企业的应纳税所得额;当年不足抵扣的,可以在以后纳税年度结转抵扣。

一、实务案例

甲创业投资有限公司(以下简称甲公司)2016年12月1日向B公司投资800万元,B公司为一家未上市的中小高新技术企业。2018年甲公司纳税调整后所得为220万元,当年尚有2017年结转的尚未抵扣的股权投资余额32万元。假定投资企业在被投资期间无分红,无其他纳税调整事项,请问:2018年甲公司应如何进行税务处理?

案例分析:

甲公司2016年12月1日向未上市的中小高新技术企业B公司投资,该项投资持股在2018年12月1日满2年,因此甲公司可在2018年当年按照其投资额的70%抵扣自己的应纳税所得额。

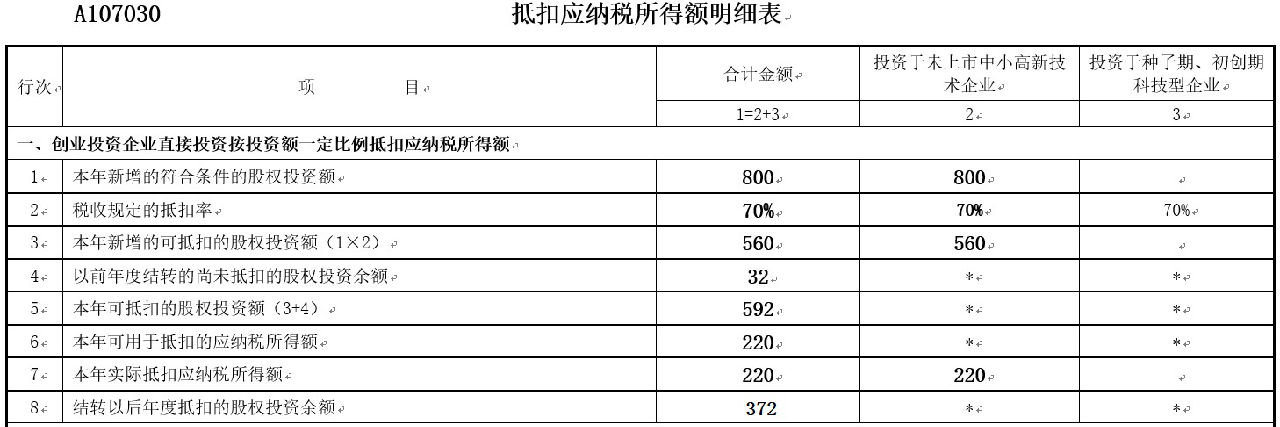

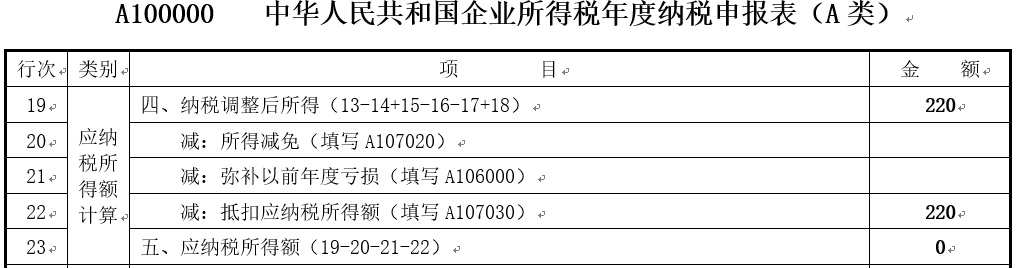

甲公司在2018年新增可抵扣的股权投资额=800×70%=560万元,以前年度结转的尚未抵扣的股权投资余额32万元,本年可抵扣的股权投资额=560+32=592万元。由于2018年可用于抵扣的应纳税所得额为220万元,因此实际抵扣的应纳税所得额就为220万元,可结转以后年度抵扣的股权投资余额=592-220=372万元。2018年企业所得税汇算清缴时,相关报表应填报如下(单位:万元):

在创业投资企业抵扣应纳税所得额的税收优惠政策中,所指的应纳税所得额是指先减去所得减免和弥补以前年度亏损后的所得额,由于弥补亏损要受5年期限的限制,而创业投资企业如果当期应纳税所得额不足抵扣的,可以无限期结转以后纳税期间继续抵扣,这对于相关创业投资企业更加有利。

【案例】甲企业2017年纳税调整后所得为400万元,弥补以前年度亏损为100万元,则弥补亏损后金额=400-100=300(万元),应先填写《企业所得税弥补亏损明细表》。本年新增的符合条件的股权投资额400万元,以前年度结转的尚未抵扣的股权投资余额100万元,本年可抵扣的股权投资额=400×70%+100=380(万元),由于弥补亏损后应纳税所得额小于可抵扣股权投资额,实际抵扣的应纳税所得额=弥补亏损后可用于抵扣的应纳税所得额= 300(万元),可抵扣股权投资额大于弥补亏损后应纳税所得额的余额=380-300=80(万元),可结转以后纳税年度抵扣。应填报“抵扣应纳税所得额明细表”,如表所示。

行次

| 项目 | 投资于未上市中小高新技术企业 |

2 | ||

一、创业投资企业直接投资按投资额一定比例抵扣应纳税所得额 | ||

1 | 本年新增的符合条件的股权投资额 | 400 |

2 | 税收规定的抵扣率 | 70% |

3 | 本年新增的可抵扣的股权投资额(1 x2) | 280 |

4 | 以前年度结转的尚未抵扣的股权投资余额 | 100 |

5 | 本年可抵扣的股权投资额(3+4) | 380 |

6 | 本年可用于抵扣的应纳税所得额 | 300 |

7 | 本年实际抵扣应纳税所得额 | 300 |

8 | 结转以后年度抵扣的股权投资余额 | 80 |

同时,“抵扣应纳税所得额明细表”第7行“本年实际抵扣应纳税所得额”的数据会代入主表第21行,主表计算应纳税所得额。具体如表2所示。

中华人民共和国企业所得税年度纳税申报表(A类) A100000

行次 | 类别 | 项目 | 金额 |

19 | 应纳税所 得额计筛 | 四、纳税凋整后所得(13-14+15-16-17+18) | 400 |

20 | 减:所得减免(填写A107020) | 0 | |

21 | 减:弥补以前年度亏损(填写A106000) | 100 | |

22 | 减:抵扣廊纳税所得额(填写A107030) | 300 | |

23 | 五、应纳税所得额(19-20-21-22) | 0 |