【案例】甲公司主营业务为消费电子配件的生产与销售,执行《企业会计准则》,增值税一般纳税人,适用16%的增值税税率。2018年6月购进原材料A一批,取得增值税专用发票,发票注明金额100万元、税额16万元,已认证抵扣。2018年10月份盘点发现该批材料中的50%由于存放不当仓库管理不到位造成已经霉烂变质,报经批准,并由管理人员赔偿0.2万元。请问:如何进行会计和税务处理:

一、会计处理

存货发生的盘亏或毁损,应作为待处理财产损溢进行核算。按管理权限报经批准后,根据造成存货盘亏或毁损的原因,分别以下情况进行处理:

(一)属于计量收发差错和管理不善等原因造成的存货短缺,应先扣除残料价值、可以收回的保险赔偿和过失人赔偿,将净损失计入管理费用。

(二)属于自然灾害等非常原因造成的存货毁损,应先扣除处置收入(如残料价值)、可以收回的保险赔偿和过失人赔偿,将净损失计入营业外支出。

根据《企业会计准则》相关规定,以上案例业务会计处理如下:

1.企业盘点,发现因管理不善造成原材料损失时

借:待处理财产损溢58

贷:原材料-A 50

应交税费——应交增值税(进项税额转出)8

2.查明原因,批准处理时

借:银行存款0.2

管理费用57.8

贷:待处理财产损益58

二、税务处理

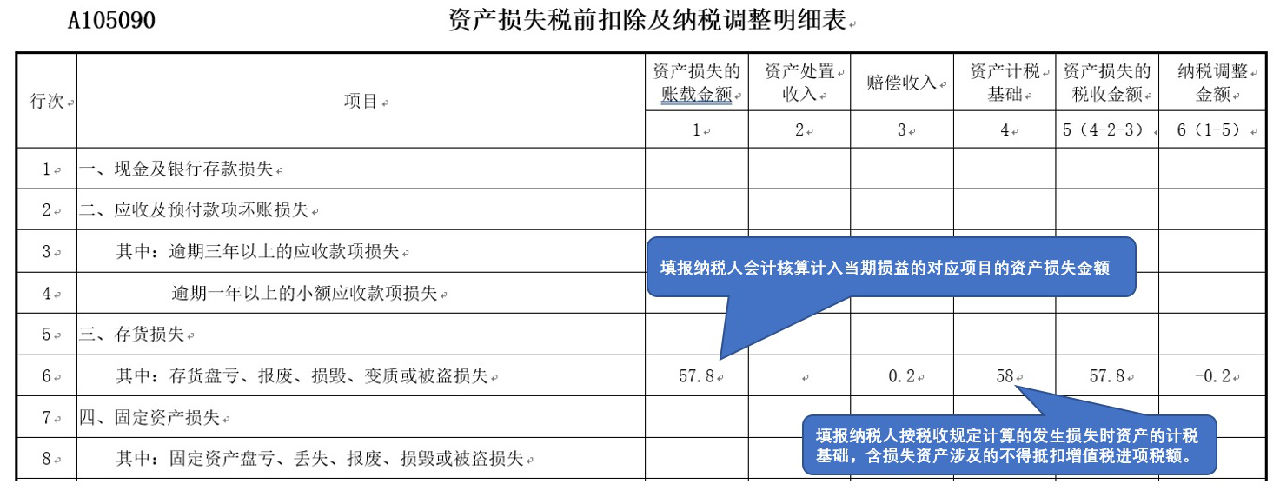

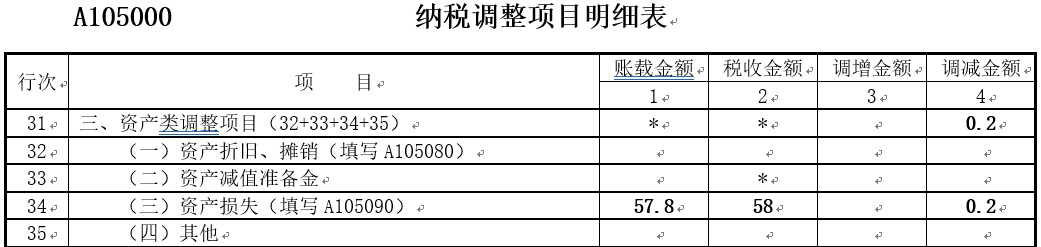

2018年,甲公司企业所得税年度纳税申报报表填写如下(单位:万元):

【案例】甲公司(增值税一般纳税人)适用17%的增值税税率。2017年初购进原材料(甲材料)一批,价值20万元,已抵扣进项税3.4万元,由于露天堆放,导致管理不善霉烂变质,清理后发生清理收入5万元(含税)。会计和税务处理如下(单位:万元)。

①非正常损失原材料的处理。发生存货损失时,按原材料实际损失部分转出进项税额:实际损失原材料价值=200000-200000÷(1+17%)=157265(元),原材料转出进项税额=157265×17% =26735(元)。

借:待处理财产损溢 184000

贷:原材料 157265

应交税费——应交增值税(进项税额转出) 26735

②取得清理收入部分原材料的处理。

借:银行存款 50000

贷:其他业务收入 42735

应交税费——应交增值税(销项税额) 7265

③同时,结转该部分出售材料成本。

借:其他业务成本 42735

贷:原材料 42735

④结转资产净损失184000元。

借:营业外支出 184000

贷:待处理财产损溢 184000

⑤企业所得税年度纳税申报填写实务如表所示。

资产损失税前扣除及纳税调整明细表 A105090

行次 |

项目 | 资产损失的账载金额 | 资产处置收入 | 赔偿 收入 | 资产计税基础 | 资产损失的税收金额 | 纳税调整金额 |

1 | 2 | 3 | 4 | 5(4-2-3) | 6(1-5) | ||

5 | 三、存货损失 | ||||||

6

| 其中:存货盘亏、报废、损毁、变质或被盗损失 | 184000

| 0 | 184000

| 184000

| 0

|