主营业务收入填报实务

【案例】甲公司是工业企业,主营业务为轴瓦、汽缸套等汽车零部件的制造。2018年甲公司轴瓦实现销售收入18457万元,结转成本11997.05万元;汽缸套实现销售收入1960.59万元,结转成本1352.81万元。除以上业务之外,2018年未发生其他收入。

分析:甲公司2018年合计主营业务收入为:18457+1960.59=20417.59万元;主营业务成本为:11997.05+1352.81=13349.86万元。

填报:根据2018年企业所得税汇算清缴报表的填报说明:

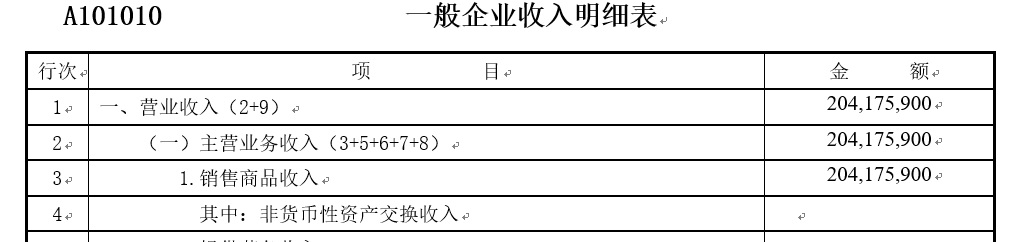

1.《A101010<一般企业收入明细表>填报说明》第3行“销售商品收入”:填报纳税人从事工业制造、商品流通、农业生产以及其他商品销售活动取得的主营业务收入。房地产开发企业销售开发产品(销售未完工开发产品除外)取得的收入也在此行填报。

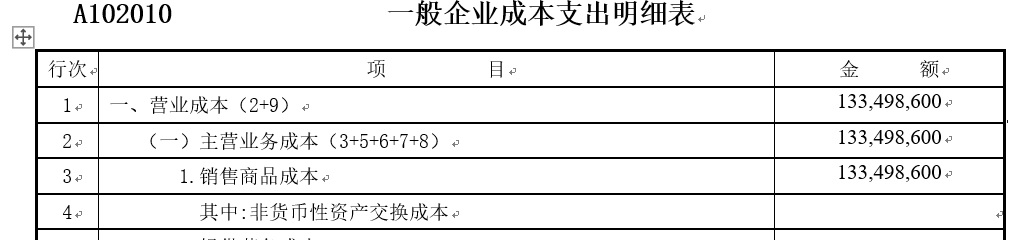

2.A102010《一般企业成本支出明细表》填报说明第3行“销售商品成本”:填报纳税人从事工业制造、商品流通、农业生产以及其他商品销售活动发生的主营业务成本。房地产开发企业销售开发产品(销售未完工开发产品除外)发生的成本也在此行填报。

甲公司应将主营业务收入20417.59万元填报在《一般企业收入明细表》第3行“销售商品收入”,主营业务成本13349.86万元填报在《一般企业成本支出明细表》第3行“销售商品成本”。

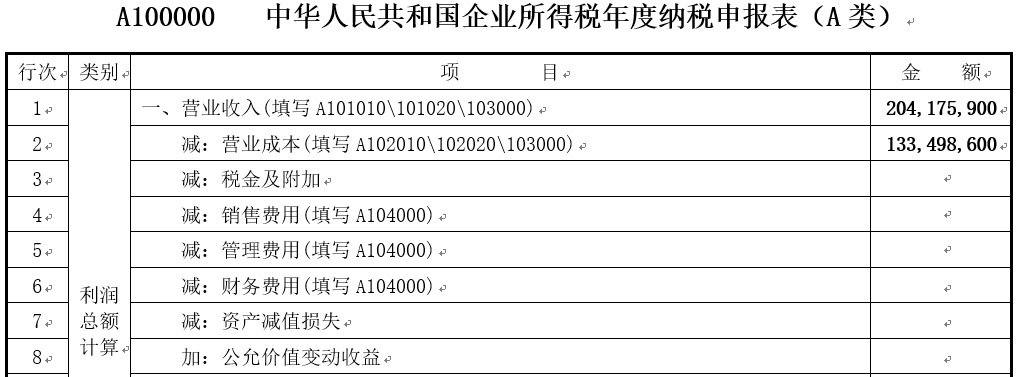

以上数据填报完成以后,纳税申报系统会自动生成“主营业务收入”、“营业收入”、“主营业务成本”、“营业成本”等栏次数据。具体图示如下:

主营业务收入填报实务

【案例】F公司是生产新能源设备的企业,设备市场单位售价为23.4万元/台(含税),成本为16万元/台,但在纳入国家新能源产业政策体系后,公司设备售价为21.06万元/台(含税),另外中央财政按照甲公司实际销售数量给予2.34万元/台的补贴。2018年公司共销售国家政策范围内设备1000台。该公司2018年12月收到中央财政部门实际拨付的执行国家新能源产业政策补贴2340万元。

分析:公司虽然取得财政部门的2340万元补贴款,但最终受益人是从公司购买新能源设备的终端客户,相当于政府先以23.4万元/台的价格从F公司购入新能源设备,再以上述价格扣除财政补贴资金2.34万元/台的价格21.06万元/台将产品销售给终端客户。该补贴款项与企业销售商品或提供服务等活动密切相关,与具有明确商业实质的交易相关,且是企业商品对价的组成部分不是从国家无偿取得的经济资源,不属于政府补助,应作为企业销售收入按照《企业会计准则第14号——收入》的规定进行会计处理。

取得的中央财政补贴不征收增值税。《国家税务总局关于中央财政补贴增值税有关问题的公告》(国家税务总局公告2013年第3号)规定,按照现行增值税政策,纳税人取得的中央财政补贴,不属于增值税应税收入,不征收增值税。

①收到终端客户支付的销售收入和增值税款。

借:银行存款21060

贷:主营业务收入18000

应交税费——应交增值税(销项税额) 3060

②结转商品的销售成本。

借:主营业务成本16000

贷:库存商品 16000

③实际收到政府补贴资金。

借:银行存款2340

贷:主营业务收入2340

④填报实务如表所示

一般企业收入明细表 A101010

行次 | 项目 | 金额 |

1 | 一、营业收入(2+9) | 20340 |

2 | (一)主营业务收入(3+5+6+7+8) | 20340 |

3 | 1.销售商品收入 | 20340 |

一般企业成本支出明细表A102010

行次 | 项目 | 金额 |

1 | 一、营业成本(2+9) | 16000 |

2 | (一)主营业务成本(3+5+6+7+8) | 16000 |

3 | 1.销售商品成本 | 16000 |