A105050职工薪酬支出及纳税调整明细表申报案例②

企业所得税汇算清缴时,补充养老保险、补充医疗保险实行的是税前限额扣除。具体如何操作?下文通过政策梳理、结合案例对补充养老保险、补充医疗保险在企业所得税汇算清缴时的处理进行解读。

一、政策依据

1.《中华人民共和国企业所得税法实施条例》第三十五条规定,企业为投资者或者职工支付的补充养老保险费、补充医疗保险费,在国务院财政、税务主管部门规定的范围和标准内,准予扣除。

2.《关于补充养老保险费补充医疗保险费有关企业所得税政策问题的通知》(财税【2009】27号)文件规定,自2008年1月1日起,企业根据国家有关政策规定,为在本企业任职或者受雇的全体员工支付的补充养老保险费、补充医疗保险费,分别在不超过职工工资总额5%标准内的部分,在计算应纳税所得额时准予扣除;超过的部分,不予扣除。

二、案例

深圳甲智控设备有限公司(以下简称甲公司)2018年账面显示:2018年1月-12月期间,公司为全体员工计提并缴纳的补充养老保险28万元,补充医疗保险24.5万元。2018年度甲公司实发工资总额为520万元。请问该公司2018年度补充养老保险和补充医疗保险如何税前扣除?

分析:根据文件规定,补充养老保险费、补充医疗保险费分别在不超过职工工资总额5%标准内的部分,允许限额扣除。2018年度甲公司补充养老保险和补充医疗保险扣除的限额皆为520×5%=26万元。

补充养老保险的实际缴纳金额为28万元,应纳税调增28-26=2万元;

补充医疗保险的实际缴纳金额为24.5万元。低于扣除限额,不需要纳税调整。

三、报表填报

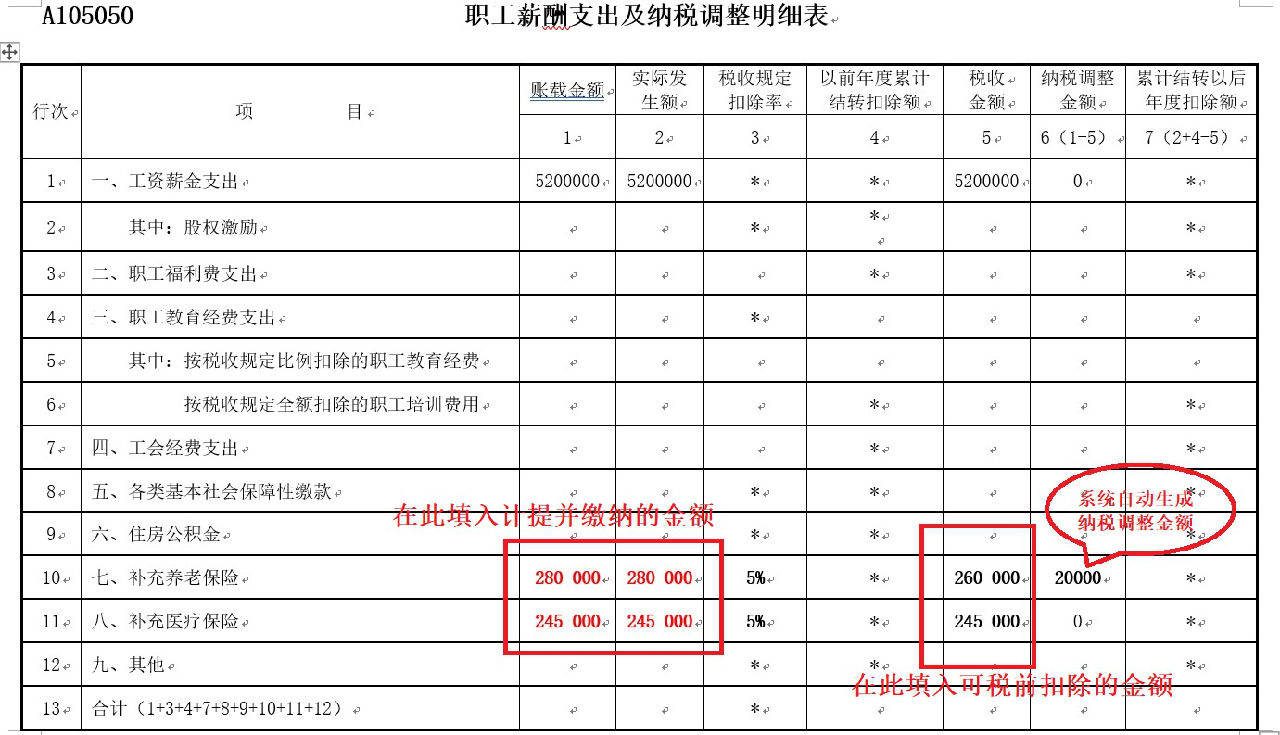

补充养老保险费和补充医疗保险费分别在《A105050职工薪酬支出及纳税调整明细表》第10行“七、补充养老保险”、第11行“八、补充医疗保险”栏次填报。

第1列“账载金额”填报的是纳税人会计核算的补充养老保险、补充医疗保险金额。第2列“实际发生额”填报的是纳税人“应付职工薪酬”会计科目下补充养老保险、补充医疗保险的本年实际发生额。一般情况下,企业的账载金额和实际发生额一致。甲公司2018年度补充养老保险和补充医疗保险应在《A105050职工薪酬支出及纳税调整明细表》做以下填报:

风险提示:

1、补充养老保险费、补充医疗保险费的缴费对象是为在本企业任职或者受雇的全体员工。

2、为部分员工缴纳的不得税前扣除。

3、企业应将补充医疗保险在实际支付时计入工资、薪金所得,扣缴个人所得税。

4、计提的补充养老保险费、补充医疗保险费不得税前扣除,但企业在年度汇算清缴结束前向员工实际支付的已预提汇缴年度补充养老保险费、补充医疗保险费,准予在汇缴年度按规定扣除。

5、根据《企业所得税法实施条例》第三十六条规定,除企业依照国家有关规定为特殊工种职工支付的人身安全保险费和国务院财政、税务主管部门规定可以扣除的其他商业保险费外,企业为投资者或者职工支付的商业保险费,不得扣除。

补充养老保险、补充医疗保险的扣除限额比率:根据财税[2009]27号,企业根据国家有关政策规定,为在本企业任职或者受雇的全体员工支付的补充养老保险费、补充医疗保险费,分别在不超过职工工资总额5%标准内的部分,在计算应纳税所得额时准予扣除;超过的部分,不予扣除。

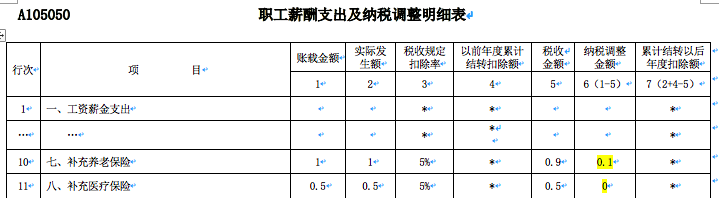

【案例】:账面上显示甲公司为员工缴纳的补充养老保险和补充医疗保险分别为1万元、0.5万元,实际分别缴纳了1万元、0.5万元,由于甲公司本年的工资总额为18万元,所以补充养老保险和补充医疗保险扣除的限额皆为0.9万元,则补充养老保险的税收金额为0.9万元,补充医疗保险的税收金额为0.5万元。则补充养老保险的纳税调整金额为0.1万元,补充医疗保险的纳税调整金额为0。

填报如下:

风险提示:

1、补充养老保险费、补充医疗保险费的缴费对象是为在本企业任职或者受雇的全体员工。

2、为部分员工缴纳的不得税前扣除。

3、计提的补充养老保险费、补充医疗保险费不得税前扣除,但企业在年度汇算清缴结束前向员工实际支付的已预提汇缴年度补充养老保险费、补充医疗保险费,准予在汇缴年度按规定扣除。

4、根据《企业所得税法实施条例》,除企业依照国家有关规定为特殊工种职工支付的人身安全保险费和国务院财政、税务主管部门规定可以扣除的其他商业保险费外,企业为投资者或者职工支付的商业保险费,不得扣除。