知识点:投资资产的税务处理

投资资产是指企业对外进行权益性投资和债权性投资而形成的资产。

(一)投资资产的成本

(二)投资资产成本的扣除方法

企业对外投资期间,投资资产的成本在计算应纳税所得额时不得扣除,企业在转让或者处置投资资产时,投资资产的成本准予扣除。

(三)投资企业撤回或减少投资的税务处理

类型 | 税务处理 | |

(1)相当于初始出资的部分 | 投资收回 | 不征企业所得税 |

(2)相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分 | 股息所得 | 符合条件的居民企业的股息、红利等权益性投资收益,免税 |

(3)其余部分 | 投资资产转让所得 | 征企业所得税 |

被投资企业发生的经营亏损,由被投资企业按规定结转弥补;投资企业不得调整减低其投资成本,也不得将其确认为投资损失。

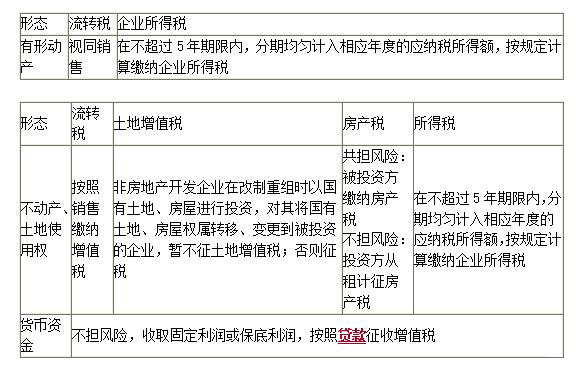

(四)非货币性资产投资企业所得税处理——第二节已经介绍过

企业以非货币性资产对外投资确认的非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税。

总结:投资入股的税务处理

知识点:税法规定与会计规定差异的处理

1.企业不能提供完整、准确的收入及成本、费用凭证,不能正确计算应纳税所得额的,由税务机关核定其应纳税所得额;

2.企业依法清算时,以其清算终了后的清算所得为应纳税所得额,按规定缴纳企业所得税(简单了解即可)。

清算所得=全部资产可变现价值或交易价格-资产净值-清算费用、相关税费+债务清偿损益

3.税法规定与会计规定不一致时,应依照税法规定予以调整;

4.自2011年7月1日起,企业当年度实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。