“个人所得税征收管理的检查”中代扣代缴纳税方法的检查

纳税检查是正确纳税的保障,是税收管理的重要环节,也是贯彻国家税收政策法规、严肃税收纪律、加强纳税监督、堵塞税收漏洞、纠正错漏、保证国家财政收入的一项必要措施。个人所得税的纳税检查包括以下方面:

一、工资、薪金所得的检查

二、劳务报酬、稿酬所得的检查

三、特许权使用费、财产租赁、财产转让所得的检查

四、利息、股息、红利所得,其他所得,偶然所得项目的检查

五、个体工商业户生产经营所得的检查

六、承包、承租企事业单位所得的检查

七、个人所得税征收管理的检查

本文将针对第七点中代扣代缴纳税方法的检查重点讲解。

代扣代缴是指按照税法规定,负有代扣代缴税款义务的单位或个人,在向个人支付应纳税所得时,应计算应纳税额,从其所得中扣出并缴入国库的方法。

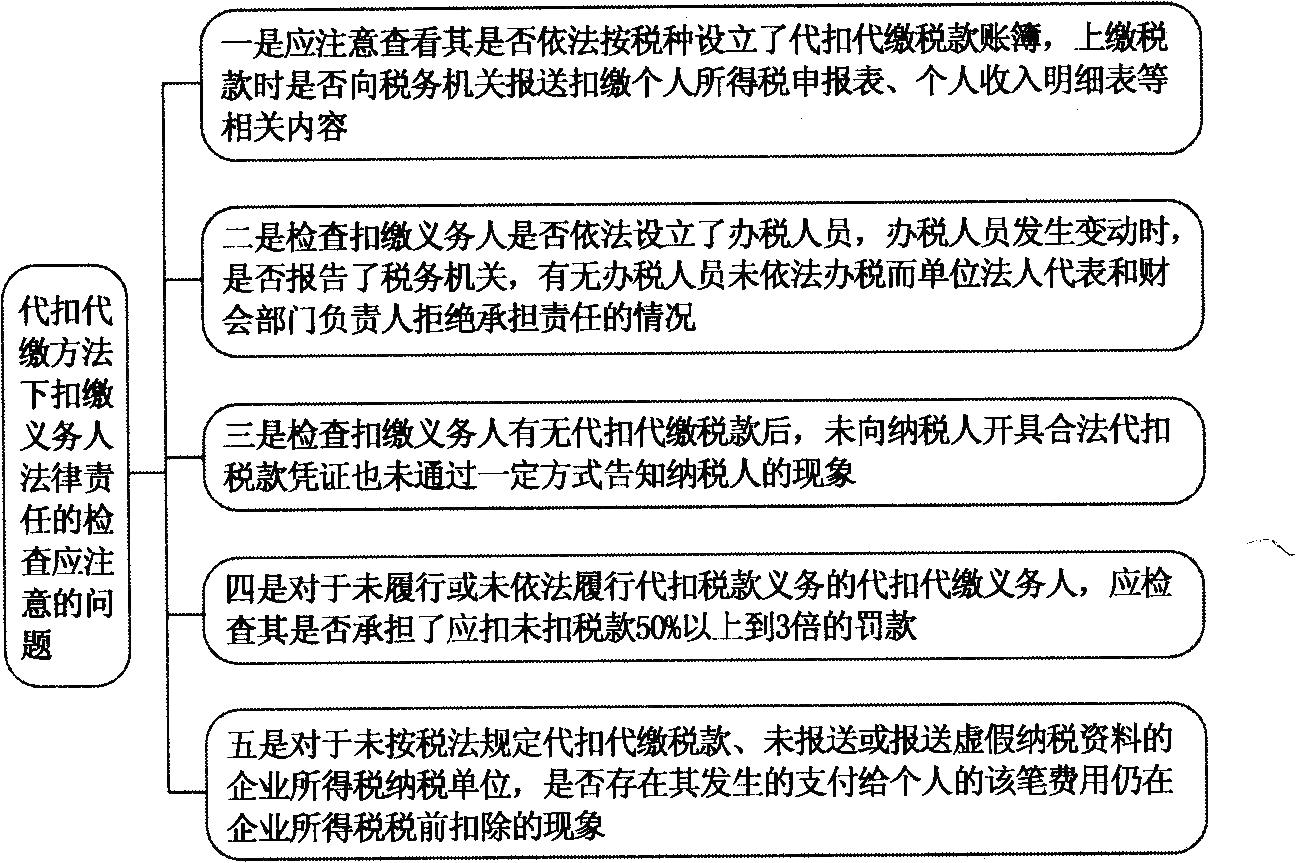

(一)代扣代缴方法下扣缴义务人的检查

个人所得税代扣代缴义务人的代扣代缴义务是依法成立的。按照税法规定,凡给个人支付收入的单位与个人,除外国驻华使领馆和联合国及其他依法享有外交特权和豁免权的国际组织驻华机构不负有代扣代缴个人所得税的法律义务以外,其他单位与个人,都依法负有代扣代缴个人所得税的法律义务。检查时应主要注意如图1所示的问题。

图1代扣代缴方法下扣缴义务人的检查应注意的问题

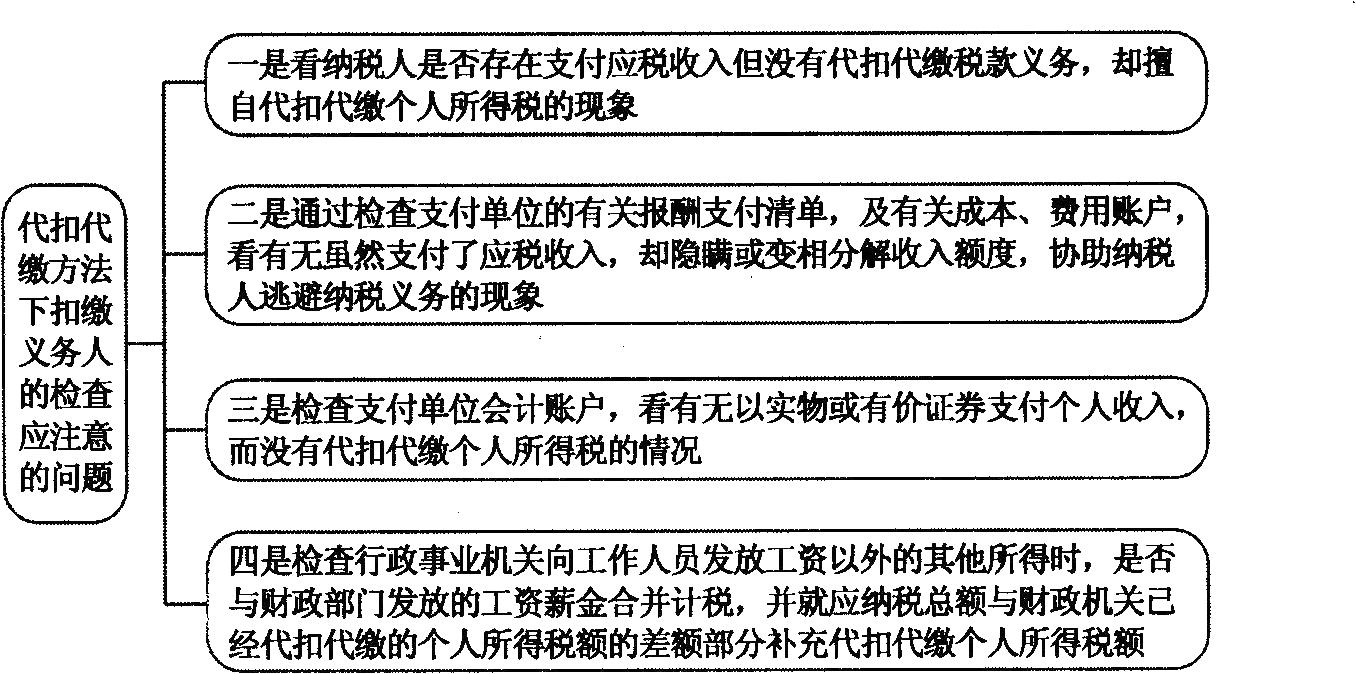

(二)代扣代缴方法下扣缴义务人法律责任的检查

由于代扣代缴义务人的义务法定,所以对于负有代扣代缴税款义务的应税收入支付单位及个人,检查时应主要注意如图2所示的问题。