坏账损失申报实务

根据《小企业会计准则》的规定,应收及预付款项的坏账损失,应当于实际发生时计入营业外支出,同时冲减应收及预付款项。

【案例】2018年甲公司因债务人光明公司破产,甲公司应收光明公司的120000元账款无法收回。假设甲公司执行《小企业会计准则》,请问2018年应如何进行会计处理与税务处理?

1.会计处理

借:营业外支出—坏账损失120000

贷:应收账款120000

2.税务处理

根据《财政部、国家税务总局关于企业资产损失税前扣除政策的通知》(财税[2009]57号)第四规定,企业除贷款类债权外的应收、预付账款符合下列条件之一的,减除可收回金额后确认的无法收回的应收、预付款项,可以作为坏账损失在计算应纳税所得额时扣除:

(一)债务人依法宣告破产、关闭、解散、被撤销,或者被依法注销、吊销营业执照,其清算财产不足清偿的;

(二)债务人死亡,或者依法被宣告失踪、死亡,其财产或者遗产不足清偿的;

(三)债务人逾期3年以上未清偿,且有确凿证据证明已无力清偿债务的;

(四)与债务人达成债务重组协议或法院批准破产重整计划后,无法追偿的;

(五)因自然灾害、战争等不可抗力导致无法收回的;

(六)国务院财政、税务主管部门规定的其他条件。

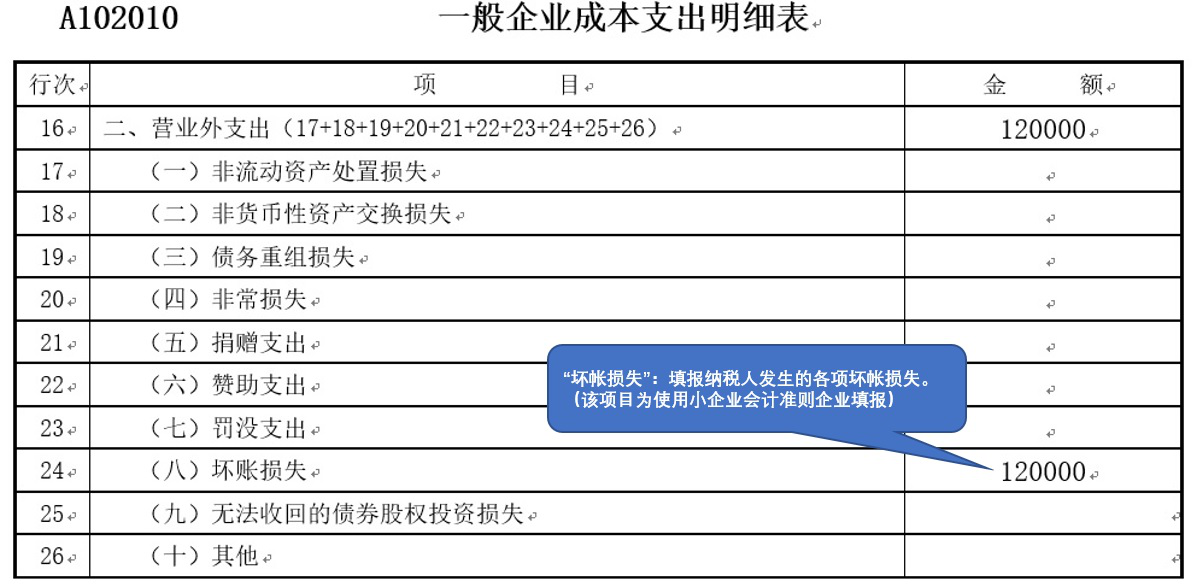

《小企业会计准则》与税法对应收及预付款项确认为坏账损失的方法、时间一致,不存在会计与税法的差异。因此,2018年企业所得税汇算清缴时,相关申报表填报如下:

3.资料留存规定

根据《国家税务总局关于企业所得税资产损失资料留存备查有关事项的公告》(国家税务总局公告2018年第15号)文件规定,企业向税务机关申报扣除资产损失,仅需填报企业所得税年度纳税申报表《资产损失税前扣除及纳税调整明细表》,不再报送资产损失相关资料。相关资料由企业留存备查。

《国家税务总局关于发布<企业资产损失所得税税前扣除管理办法>的公告》

(2011年第25号)第二十二条规定,企业应收及预付款项坏账损失应依据以下相关证据材料确认:

(一)相关事项合同、协议或说明;

(二)属于债务人破产清算的,应有人民法院的破产、清算公告;

(三)属于诉讼案件的,应出具人民法院的判决书或裁决书或仲裁机构的仲裁书,或者被法院裁定终(中)止执行的法律文书;

(四)属于债务人停止营业的,应有工商部门注销、吊销营业执照证明;

(五)属于债务人死亡、失踪的,应有公安机关等有关部门对债务人个人的死亡、失踪证明;

(六)属于债务重组的,应有债务重组协议及其债务人重组收益纳税情况说明;

(七)属于自然灾害、战争等不可抗力而无法收回的,应有债务人受灾情况说明以及放弃债权申明。

坏账损失申报实务

小企业的营业外支出包括坏账损失,通常,小企业的营业外支出应当在发生时按照其发生额计入当期损益。

【案例】2018年F公司因债务人破产,将一笔70000元的应收账款全额确认为坏账损失。公司执行《小企业会计准则》,会计处理如下:

借:营业外支出——坏账损失 70000

贷:应收账款 70000

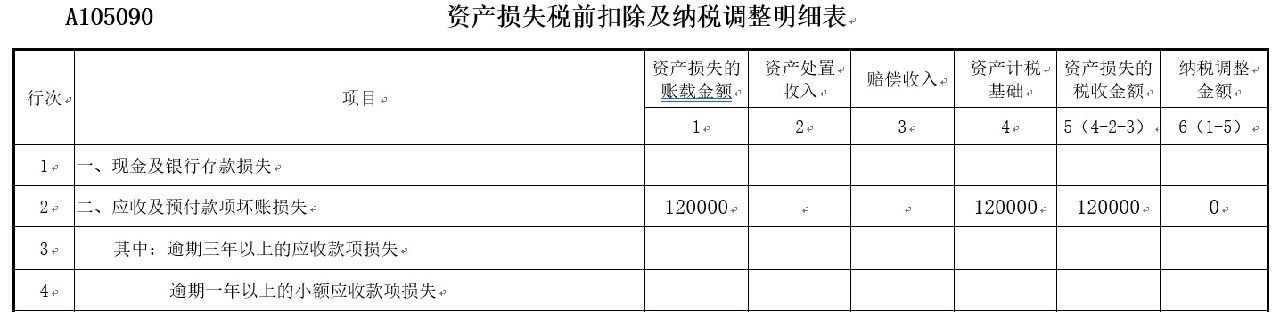

2018年企业所得税汇算清缴,申报表填报如表所示。

行次 | 项目 | 金额 |

16 | 二、营业外支出(17+18+19+20+21+22+23+24+25+26) | 70000 |

24 | (八)坏账损失 | 70000 |