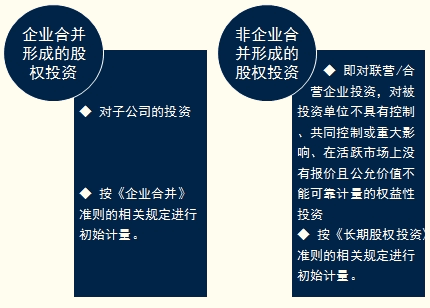

长期股权投资的四个内容从初始计量的角度来讲,分为两种情况:

1、企业合并所形成的长期股权投资(对子公司的投资);

2、企业合并之外其他方式形成的长期股权投资。

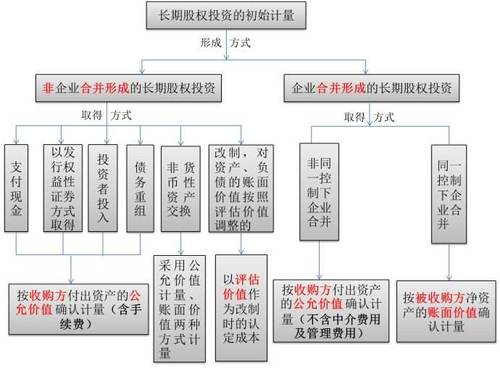

长期股权投资的四个内容从初始计量的角度来讲,分为两种情况:

主要是要区别入账价值是按付出对价的账面价值还是公允价值,如果能把知识在脑子里梳理成体系,也是很好理解和记忆的,看看下图会发现后续计量中不管是成本法还是权益法,他们在初始确认的时候都既可能是按账面价值也可能是按公允价值。方便记忆的话,其实就是除了同一控制下企业合并,以及非货币性资产交换中某些情況形成的长期股权投资是按历史成本入账,其它都是公允价值。

一、企业合并形成的长期股权投资

企业合并形成的长期股权投资,应分别同一控制下控股合并与非同一控制下控股合并确定其初始投资成本。

情形一:同一控制下企业合并形成的长期股权投资

1、会计处理

(1)合并方以支付现金、转让非现金资产或承担债务方式作为合并对价的,应当在合并日按照取得被合并方所有者权益在最终控制方合并财务报表中的账面价值的份额作为长期股权投资的初始投资成本。长期股权投资的初始投资成本与支付的现金、转让的非现金资产及所承担债务账面价值之间的差额,应当调整资本公积(资本溢价或股本溢价);资本公积(资本溢价或股本溢价)的余额不足冲减的,调整留存收益。

(2)合并方以发行权益性证券作为合并对价的,应按合并日取得被合并方所有者权益在最终控制方合并财务报表中的账面价值的份额确认长期股权投资,按发行权益性证券的面值总额作为股本,长期股权投资初始投资成本与所发行权益性证券面值总额之间的差额,应当调整资本公积(资本溢价或股本溢价);资本公积(资本溢价或股本溢价)不足冲减的,调整留存收益。

(3)形成同一控制下控股合并的长期股权投资,如果子公司按照改制时确定的资产、负债经评估确认的价值调整资产、负债账面价值的,合并方应当按照取得子公司经评估确认的净资产的份额,作为长期股权投资的初始投资成本。

(4)通过多次交易,分步取得股权最终形成同一控制下控股合并的,在个别财务报表中,应当以持股比例计算的合并日应享有被合并方所有者权益在最终控制方合并财务报表中的账面价值份额,作为该项投资的初始投资成本。初始投资成本与其原长期股权投资账面价值加上合并日为取得新的股份所支付对价的现金、转让的非现金资产及所承担的债务账面价值之和的差额,调整资本公积(资本溢价或股本溢价);资本公积(资本溢价或股本溢价)不足冲减的,调整留存收益。

(5)在企业合并中,合并方发生的审计、法律服务、评估咨询等中介费用以及其他相关管理费用,应当于发生时计入当期损益(管理费用)。

【案例1】甲、乙两家公司同属丙公司的子公司,2017年7月1日,甲公司以银行存款1000万元向乙公司投资,取得乙公司60%的股份。乙公司所有者权益总额为2000万元。会计处理如下:

借:长期股权投资 12000000

贷:银行存款 10000000

资本公积——股本溢价 2000000

2、税务处理

《企业所得税法实施条例》第七十一条规定:“企业所得税法第十四条所称投资资产,是指企业对外进行权益性投资和债权性投资形成的资产。企业在转让或者处置投资资产时,投资资产的成本,准予扣除。投资资产按照以下方法确定成本:

(一)通过支付现金方式取得的投资资产,以购买价款为成本;

(二)通过支付现金以外的方式取得的投资资产,以该资产的公允价值和支付的相关税费为成本。”

案例1中,该长期股权投资会计成本为1200万元,计税基础为甲公司实际支付的价款1000万元,此处存在税会差异。

情形二:非同一控制下企业合并形成的长期股权投资。

1、会计处理。

(1)非同一控制下的控股合并中,购买方应当按照取得的企业合并成本作为长期股权投资的初始投资成本。企业合并成本包括购买方付出的资产、发生或承担的负债、发行的权益性证券的公允价值之和。

(2)通过多次交易,分步取得股权最终形成非同一控制下控股合并的,购买方在个别财务报表中,应当以购买日之前所持被购买方的股权投资的账面价值与购买日新增投资成本之和,作为该项长期股权投资的初始投资成本。

【案例2】甲公司于2017年3月以1000万元取得乙公司70%的股权,取得该部分股权后能够对乙公司实施控制。甲公司与乙公司不存在任何关联关系。购买日会计处理如下:

借:长期股权投资 10000000

贷:银行存款 10000000

2、税务处理

根据《企业所得税法实施条例》第七十一条第一款规定,此处不存在税会差异。

二、企业合并以外的其他方式取得的长期股权投资

长期股权投资可以通过不同的方式取得,除企业合并形成的长期股权投资外,通过其他方式取得的长期股权投资,应当按照以下要求确定初始投资成本。

1、会计处理。

(1)以支付现金取得长期股权投资,应当按照实际应支付的购买价款作为长期股权投资的初始投资成本,包括与取得长期股权投资直接相关的费用、税金及其他必要支出,但所支付价款中包含的被投资单位已宣告但尚未发放的现金股利或利润作为应收项目核算,不构成取得长期股权投资的成本。

【案例3】 2017年9月1日,甲公司自公开市场中买入乙公司20%的股份,实际支付价款1600万元。甲公司取得该部分股权后能够对乙公司施加重大影响。不考虑相关税费等其他因素影响。会计处理如下:

借:长期股权投资——投资成本 16000000

贷:银行存款 16000000

(2)以发行权益性证券取得的长期股权投资,其成本为所发行权益性证券的公允价值,但不包括被投资单位己宣告但尚未发放的现金股利或利润。

为发行权益性工具支付给有关证券承销机构等的手续费、佣金等与权益性证券发行直接相关的费用,不构成取得长期股权投资的成本。按照《企业会计准则第37号——金融工具列报》的规定,该部分费用应自权益性证券的溢价发行收入中扣除,权益性证券的溢价收入不足冲减的,应依次冲减盈余公积和未分配利润。

【案例4】 2017年9月,甲公司通过增发6000万股普通股(面值1元/股),从非关联方处取得乙公司20%的股权,所增发股份的公允价值为10000万元。假定甲公司取得该部分股权后能够对乙公司施加重大影响。会计处理如下:

借:长期股权投资——投资成本 100000000

贷:股本 60000000

资本公积——股本溢价 40000000

2、税务处理

根据《企业所得税法实施条例》第七十一条规定,案例3、案例4不存在税会差异。

三、初始投资成本中包含的已宣告尚未发放现金股利或利润的处理

1、会计处理。

企业无论是以何种方式取得长期股权投资,取得投资时,对于支付的对价中包含的应 享有被投资单位已经宣告但尚未发放的现金股利或利润应确认为应收项目,不构成取得长 期股权投资的初始投资成本。

【案例5】甲公司于2017年7月1日,自公开市场中买入乙公司20%的股份,实际支付价款8000万元。甲公司取得该项投资时,乙公司已经宣告但尚未发放现金股利,甲公司按其持股比例计算确定可分得30万元。甲公司取得该部分股权后,能够对乙公司的生产经营决策施加重大影响。会计处理如下:

借:长期股权投资 79700000

应收股利 300000

贷:银行存款 80000000

2、税务处理

会计上要求应收股利不计入长期股权投资的初始成本,根据《企业所得税法实施条例》第七十一条第一款规定,此处是否存在税会差异目前有不同观点。一种观点认为,投资资产的购买价款为其实际支付的价款,包括应收股利,因此该长期股权投资计税基础为 8000万元,存在税会差异;另一种观点认为,应收股利不应计入投资资产成本,此处不存在税会差异。