【附注】

注①:企业可以借助“进货成本临界点”选择进货成本最低的供应商,详见小贴士表1-2。

实战案例

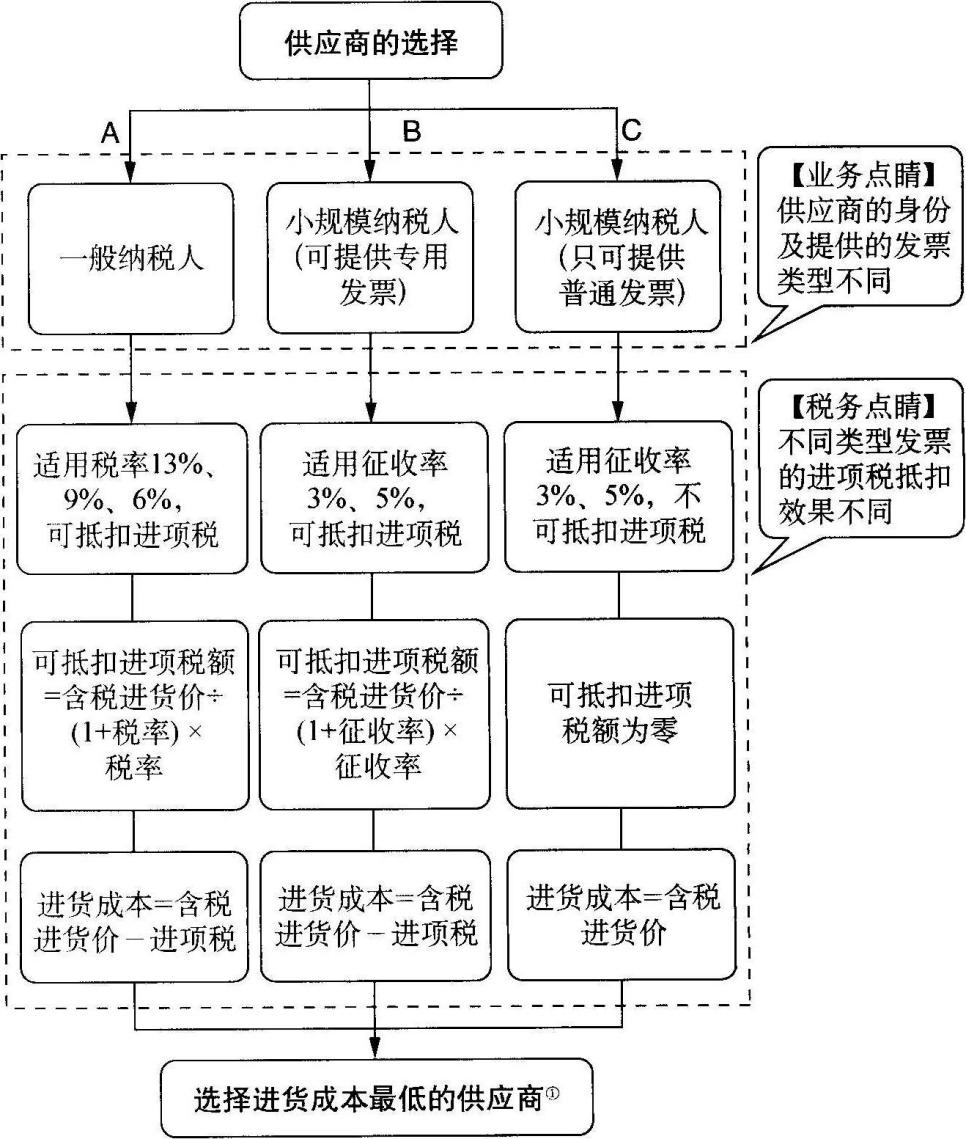

XX公司是一家生产和销售各种速食品的公司,属于增值税的一般纳税人,适用13%的增值税税率。XX公司每年都需要采购大量食品材料用于速食品的生产与加工。临近季度末,生产部门提交了下一季度的采购指标。公司总经理赵总对指标做了审批后,采购部门准备根据指标安排采购。采购部门从公司的供应商库里锁定了3个供应商。由于3个供应商的纳税身份不同,赵总找来公司的财务部梅经理,让她分析一下不同的供应商身份是否会对公司的税负产生影响。梅经理随即出具了方案并做了分析。

【备选方案】

方案一:选择一般缩税人A公司。A公司原材料报价为含税价格300万元,可以开具税率为13%的增值税专用发票。

方案二:选择小规模纳税人B公司。B公司原材料报价为含税价格285万元,可以开具税率为3%的增值税专用发票。

方案三:选择小规模纳税人C公司。C公司原材料报价为含税价格270万元,只能开具税率为3%的增值税普通发票。

【分析】

假设XX公司当年销售收入500万元,销项税65万元,不考虑其他业务及税种,

则上述三种方案对企业的影响如表1-1所示。

表1-1三种方案的纳税情况及采购成本

单位:万元

方案 | 进货成本 | 增值税 | 利润总额 |

方案一 | 300÷(1+13%)=265.49 | 65-300÷(1+13%)×13%=30.49 | 500-265.49=234.51 |

方案二

| 285÷(1+13%)=276.70 | 65-285÷(1+13%)×3%=56.70 | 500-276.70=223.30 |

方案三 | 270 | 65-0=65 | 500-270=230 |

结论

方案一进货成本最低,企业获得的利润最高,且增值税税负最低。

政策依据

《中华人民共和国增值税暂行条例》第八条、第十一条

第八条 纳税人购进货物、劳务、服务、无形资产、不动产支付或者负担的增值税额,为进项税额。

下列进项税额准予从销项税额中抵扣:

(一)从销售方取得的增值税专用发票上注明的增值税额。

(二)从海关取得的海关进口增值税专用缴款书上注明的增值税额。

(三)购进农产吊,除取得增值税专用发票或者海关进口增值税专用缴款书外,

按照农产品收购发票或者销售发票上注明的农产品买价和11%的扣除率计算的进项税额,国务院另有规定的除外。进项税额计算公式:

进项税额=买价×扣除率

(四)自境外单任或者个人购进劳务、服务、无形资产或者境内的不动产,从税务机关或者扣缴义务人取得的代扣代缴税款的完税凭证上注明的增值税额。

准予抵扣的颂目和扣除率的调整,由国势院决定。

……

第十一条 小规模纳税人发生应税销售行为,实行按照销售额和征收率计算应纳税额的简易办法,并不得抵扣进项税额。应纳税额计算公式:

应纳税额=销售额×征收率

小规模纳税人的标准由国务院财政、税务主管部门规定。

小贴士

1.风险提示

(1)由于信息不对称,企坐可能对商品的质量和底价了解不完全或存在偏差,这会导致企业做出错误抉择。

(2)低成本很可能对应着短账期,若企业当前资金紧张,则其可能需要放弃低成本,转而选择账期长的供应商。

2.进货价格临界点

表1-2展示了一般纳税人和小规模纳税人在不同税率情况下的进货价格临界点。

表1-2 价格优惠临界点

一般纳税人税率 | 小规模纳税人可抵扣征收率 | 进货价格临界点(含税) |

13% | 3% | 90. 24% |

13% | 0 | 87. 35% |

9% | 3% | 93. 93% |

9% | 0 | 90. 92% |

6% | 3% | 96. 88% |

6% | 0 | 93. 77% |

选择依据:

(1)小规模纳税人的销售价格>一般纳税人的销售价格×进货价格临界点,选择一般纳税人供应商。

(2)小规模纳税人的销售价格<一般纳税人的销售价格×进货价格临界点,选择小规模纳税人供应商。

(3)小规模纳税人的销售价格=一般纳税人的销售价格×进货价格临界点,无差别。

3.对照自检

企业所需原材料是否为非垄断性质?市场上是否存在多家供应商?企业是否建立了供应商库?