【附注】

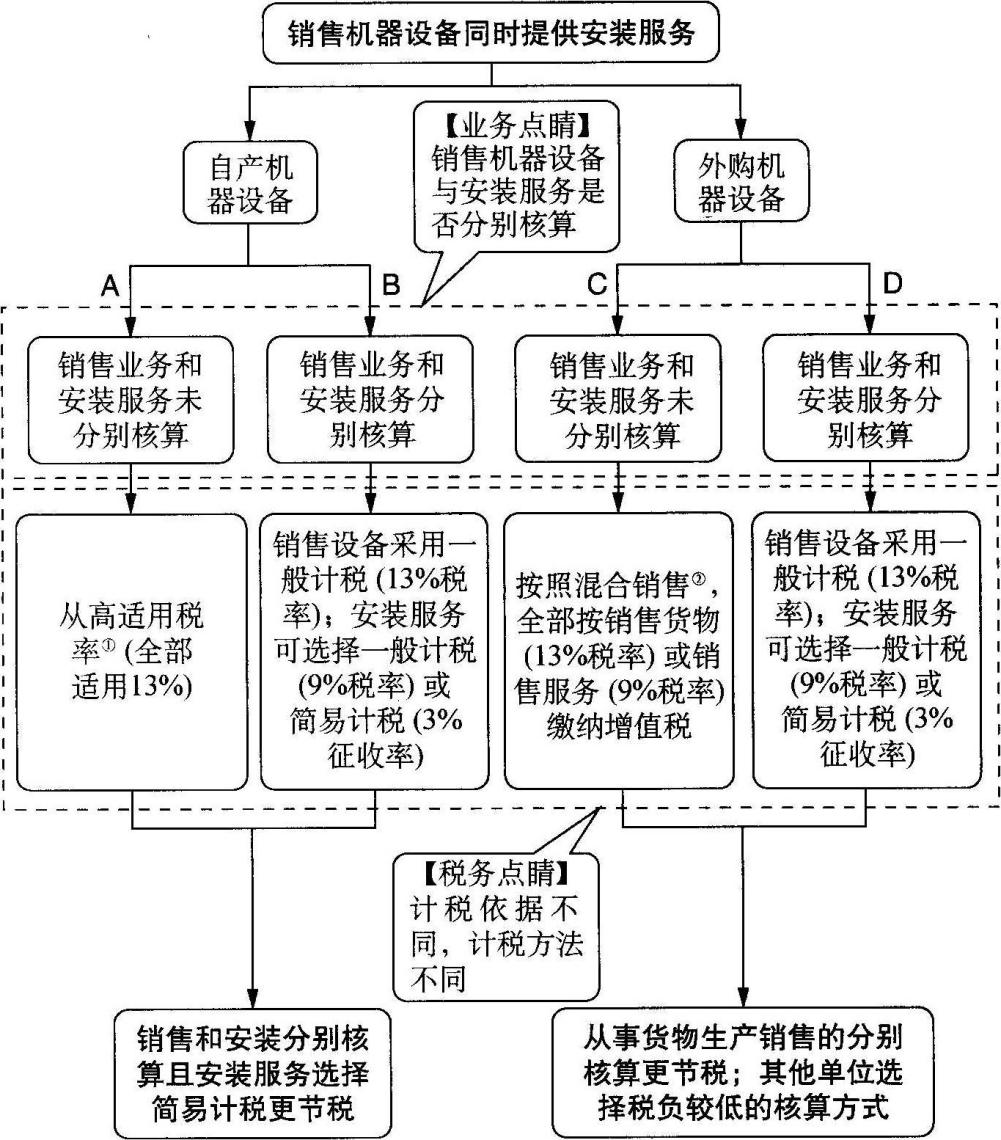

注①:纳税纳税人销售自产机器设备并提供安装服务不属于混合销售,应分别核算,未分别核算的,从高适用税率。

注②:纳税人销售外购机器设备并提供安装服务未分别核算的,应按照混合销售,根据主业确定其适用税目和税率。

实战案例

XX公司是一家主营电梯销售的商贸企业,销售电梯的同时提供安装服务。自成立之初起,公司的理念就是专注为客户提供满意的产品和服务,因此,其销售的产品和服务也得到客户的广泛认可,销量一直领先于同行其他企业。公司总经理赵总在欣喜于成绩的同时,也发现了公司的税负较高,因此,赵总把财务部王经理叫来办公室,想听听她对此事的意见和建议。

王经理经过查阅了相关法规文件,针对购进电梯销售箅提供安装服势的业务提出了三种方案并做了分析。

【备选方案】

方案一:只签订销售合同,合同业务包含销售电梯和安装服务,安装服务不单独定价。

方案二:销售电梯和安装服务分别签订合同,安装服务选择一般计税方法。

方案三:销售电梯和安装服务分别签订合同,安装服务选择简易计税方法。

【分析】

假设XX公司为增值税一般纳税人,电梯年含税销售额为1000万元,安装服务年含税销售额200万元,企业取得的可抵扣进项税为60万元,其中安装服务对应的进项为10万元,则三种方案增值税纳税情况及对企业利润的影响如表1-6所示。

表1-6三种方案的对比

单位:万元

方案 | 增值税税务处理 | 增值税 | 对企业利润影响 |

方案一

| 销售业务和安装服务未分别 核算,按照混合销售适用13% 税率计征增值税 | (1000+200)÷(1+13%)×13%-60=78.05

| (1000+200)÷(1+13%)=1061. 95

|

方案二

| 销售业务和安装服务分别核 算,销售设备适用税率13%; 安装服务适用税率9% | 1000÷(1+13%)×13%+ 200÷ (1+9%)×9% -60=71.56 | 1000÷(1+13%)+200÷(1+9%) =1068.44 |

方案三

| 销售业务和安装服务分别核 算,销售设备适用税率13%; 安装服务适用征收率3% | 1000÷(1+13%)×13%+200÷(1+3%)×3%-50=70.87 | 1000÷(1+13%)+200÷(1+3%)-10=1069.13 |

结论

销售与安装服务分别签订合同并选择简易计税(方案三),缴纳的增值税最少,同时可多增加企业利润。

政策依据

一、《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号》附件1《营业税改征增值税试点实施办法》第四十条

一项销售行为如果既涉及服务又涉及货物,为混合销售。从事货物的生产、批发或者零售的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税;其他单任和个体工商户的混合销售行为,按照销售服务缴纳增值税。

本条所称从事货物的生产、批发或者零售的单位和个体工商户,包括以从事货物的生产、批发或者零售两主,并兼营销售服务的单位和个体工商户在内。

二、《国家税务总局关于明确中外合作办学等若干增值税征管问题的公告》(国家税务总局公告2018年第42号)第六条

一般纳税人销售自产机器设备的同时提供安装服务,应分别板算机器设备和安装服务的销售额,安装服务可以按照甲供工程选择适用简易计税方法计税。

一般纳税人销售外购机器设备的同时提供安装服务,如果已经按照兼营的有关规定,分别核算机器设备和安装服务的锁售额,安装服务可以按照甲供工程选择适用简易计税方法计税。

纳税人对安装运行后的机器设备提供的维护保养服务,按照“其他现代服务”缴纳增值税。

三、《国家税务总局关于进一步明确营改增有关征管问题的公告》(国家税务总局公告2017年第11号)第一条

纳税人销售活动板房、机器设备、钢结构件等自产货物的同时提供建筑、安装服务,不属于《营业税改征增值税试点实施办法》(财税[2016]36号文件印发)第四十条规定的混合销售,应分别核算货场和建筑服务的销售额,分别适用不同的税率或者征收率。

四、《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)附件2《营业税改征增值税试点有关事项的规定》第一条第也款第二项

一般纳税人为甲供工程提供的建筑服务,可以选择适用简易计税方法什税。

甲供工程,是指全部或部分设备、材料、动力由工程发包方自行采购的建筑工程。

小贴士

1.举一反三

企业销售设备同时提供免费的安装服务、培训服务等的,可以将服务单独定价,降低产品的价格。服务单独核算,适用6%税率,个别服务还能简易计税,税负更低。

2.对照自检

(1)企业业务类型属于“兼营”还是“漫合销售”?

(2)企业是否能够准确分别核算不同业务收入及成本等?