【附注】

注①:购货方在一定时期内累计购买货物达到一定数量,铕货方给予购货方相应的价格优惠,销货方可按现行《增值税专用发票使用规定》的有关规定开具红字增值税专用发票。实务中,能否将折扣额单独开具发票,需咨询当地主管税劳机关。

实战案例

xx公司是一家大型商贸公司,主要销售家居用品、厨卫用品、装饰用品、洗漱用品等各种日用品,属于增值税的一般纳税人。为完成本月销售业绩,营销部门抓住“双十一”的销售机遇,对销售的商品采取促销活动。其中,对于A商品的促销方案为实行价格折扣。

这天,王经理正在屋里喝茶,财务部新来的小王敲了敲门进来,“王经理,想向您请教一下对于折扣锖售要如何开具发票”。王经理点了点头,对小王不懂就问的精神很是赞赏,随即针对小王的问题提出了三种方案并做了分析。

【备选方案】

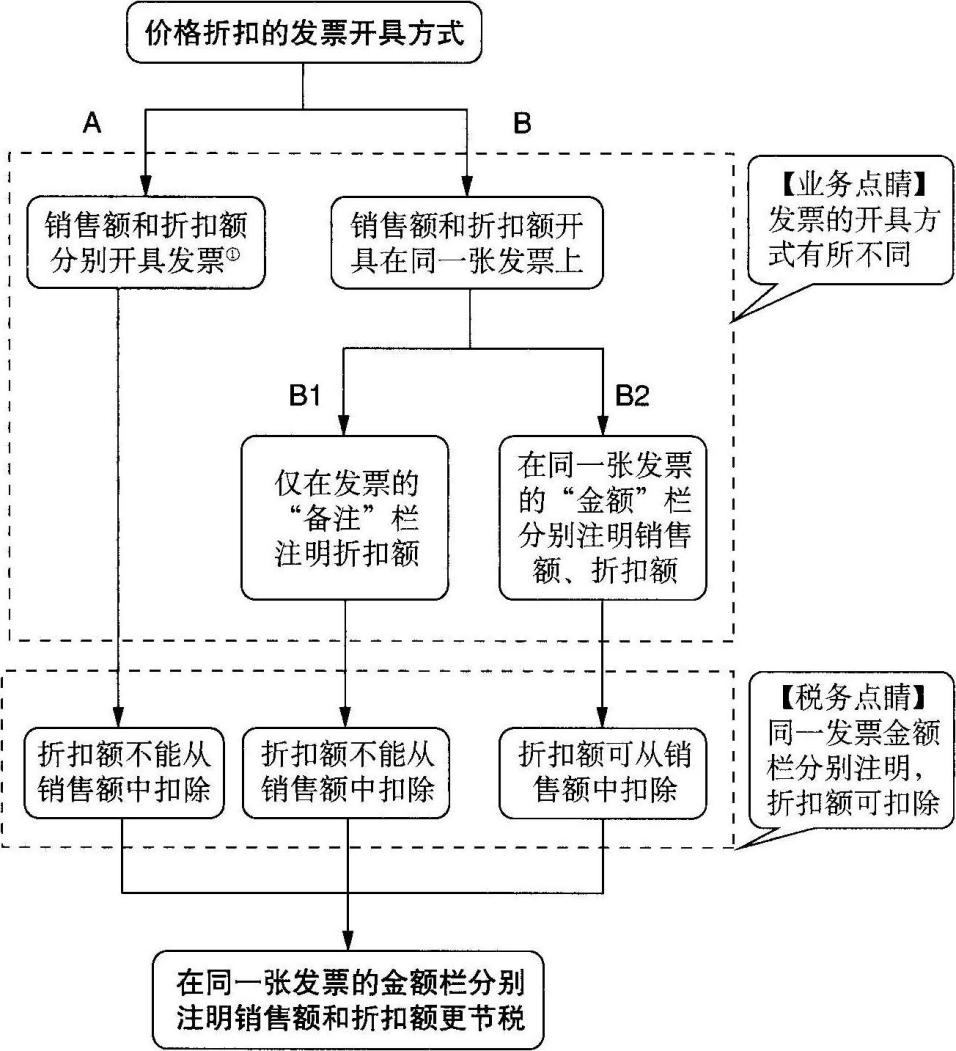

方案一:销售额和折扣额分别开具发票。

方案二:销售额和折扣额开具在同一张发票上,其中折扣额在“备注”栏注明。

方案三:在同一张发票的“金额”栏分别注明销售额和折扣额。

【分析】

假设xx公司向顾客约定:每购买A商品100件以上的,给予不含税单价10%的折扣。A商品原不含税售价为每件100元,该笔交易的销售量为100件,则三种方式增值税纳税情况如表1-14所示。

表1-14三种方案下增值税缴纳情况对比

单位:元

方案 | 折扣额的处理 | 增值税(销项税) |

方案一 | 不能从销售额中扣除 | 100×100×13%=1300 |

方案二 | ||

方案三 | 可从销售额中扣除 | (100×100-100×100×10% )×13% =1170 |

注:对于企业所得税,企业商品销售涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额,故两种方案确认的收入无差异,对企业利润的影响是一致的。

结论

在同一张发票的“金额”栏分别注明不含税销售额和折扣额(方案三)最节税。

政策依据

一、《国家税务总局关于印发<增值税若干具体问题的规定>的通知》(国税发[1993]154号)第二条第二款、第三款、第四款

计税依据

……

(二)纳税人采取折扣方式销售货物,如果销售额和折扣额在同一张发票上分别注明的,可按折扣后的销售额征收增值税;如果将折扣额另开发票,不论其在财务上如何处理,均不得从销售额中减除折扣额。

(三)纳税人采取以旧换新方式销售货物,应按新货物的同期销售价格确定销售额。

纳税人采取还本销售方式销售货物,不得从销售额中减除还本支出。

(四)纳税人因销售价格明显偏低或无销售价格等原因,按法规需组成计税价格确定销售额的,其组价公式中的成本利润率为10%。但属于应从价定率征收消费税的货物,其组价公式中的成本利润率,为《消费税若干具体问题的法规》中法规的成本利润率。

二、《国家税务总局关于折扣额抵减增值税应税销售额问题通知》(国税函[2010]56号)

纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税。

未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。

小贴士

1.风险提示

企业在进行价格折扣销售时,若折扣金额明显偏低,则可能需要按照税法规定的组成计税价格确定销售额,导致筹划失败。

2.对照自检

(1)企业常用的促销方式有哪些?其中哪些属于价格折扣?

(2)企业采取的促销活动,发票是如何开具的?该方案是否为最节税的方式?

(3)企业在折扣销售定价时,是否考虑了价格与销量的关系?企业是否按照盈亏平衡点进行定价?